Има скрита стойност във Vodafone Group Plc, разрастващата се телекомуникационна компания, чиято пазарна капитализация е намаляла с повече от 50 млрд. долара за близо пет години. Тя предлага на студентите по бизнес урок за добрите, лошите и грозните сливания и придобивания. Липсва само крайната сделка: оферта за разделяне.

Нещата не вървят добре. Наскоро акциите се свлякоха под психологическото ниво от 100 пенса. Конкуренцията нанася поражения на Vodafone в Германия, основния ѝ пазар. Ръководството се бори да убеди инвеститорите, че високият дълг от сключването на сделки ще бъде овладян. Cevian Capital AB се отказа от акциите по-рано тази година, но телекомуникационният милиардер Ксавие Нил зае мястото му като потенциален агитатор.

Върнете се към 2013 г. и ще е трудно да повярвате, че Vodafone може да изпадне в такова затруднение. Тогавашният главен изпълнителен директор Виторио Колао се съгласи да излезе от съвместното си предприятие с Verizon Communications Inc. за 130 млрд. долара. По-голямата част от полученото плащане - основно комбинация от пари в брой и акции на Verizon - беше преведена на акционерите. Това беше чудесна сделка, но за съжаление, продължението на тази сага за сливания и придобивания бе разочароващо.

Vodafone добави кабелна инфраструктура към портфолиото си, преследвайки т.нар. стратегия за конвергенция, за да продава телефонни, интернет и платени телевизионни услуги. След като предложи 11 млрд. долара, за да поеме контрола над Kabel Deutschland Holding AG в Германия, компанията погълна испанската Grupo Corporativo ONO SA за 10 млрд. долара. По-късно испанският пазар стана жестоко конкурентен.

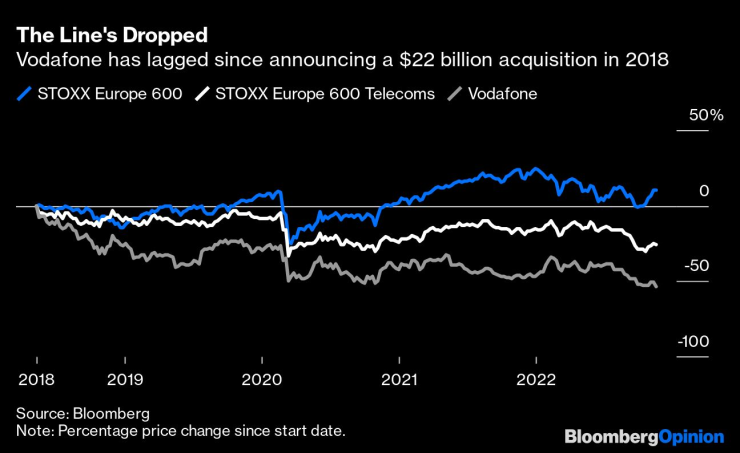

През 2018 г. се стигна до придобиването на активи на стойност 22 млрд. долара от конкурента Liberty Global Plc. Това запълни пропуските в покритието на Vodafone в Германия. По-малко от седмица след обявяването на сделката Ник Рийд, тогава главен финансов директор, беше обявен за наследник на Колао, който беше шеф почти 10 години. Но приемствеността между двамата съвсем не беше идеална. Оттогава акциите на Vodafone силно изостават от европейските си конкуренти.

Честно казано, идеята да се превърне в доставчик на пакетни телекомуникационни услуги имаше смисъл и щеше да отнеме години да се изгради от нулата, вместо да се правят придобивания. Проблемът е, че Vodafone не управлява добре активите си. След като първоначално се възползва от синергията, заради лошото обслужване на клиентите загуби пазарен дял в Германия. Ако правиш скъпи сливания и придобивания, трябва да си безупречен мениджър на това, което купуваш.

Vodafone също така пое голям дълг. А щеше да е по-разумно да запази 80-те милиарда долара, върнати на акционерите след сделката с Verizon, за да има повече възможности за действие.

Активите на компанията обхващат Европа и развиващите се пазари. И все пак най-важното в телекомуникациите е мащабът в рамките на страната, а не през границите, докато мултинационалният отпечатък усложнява работата на инвеститорите. Vodafone можеше да направи повече, за да се съсредоточи върху избрани пазари в Европа, като същевременно намери по-добри собственици за всичко останало. Това би ускорило намаляването на дълга и би направило компанията по-управляема.

По-рано тази година Vodafone сключи сделка с Masmovil Ibercom SA, позволявайки на Orange SA да напредне в испанската консолидация. И макар че споразумението от този месец за частична продажба на мобилните кули ще намали ливъриджа, то е управленска грешка с консорциум от частни капитали и пари от Саудитска Арабия. По-добре щеше да бъде ако имаше директна продажба преди години.

Няма заек, който главният изпълнителен директор Рийд да може да извади от шапката. Регулаторните органи вероятно ще бъдат по-предпазливи при разрешаването на консолидация в рамките на пазарите на Vodafone. Обсъжданата комбинация с Three UK, собственост на CK Hutchison Holdings Ltd., все още не се е осъществила.

Най-добрият залог за Рийд е да управлява по-добре операциите, да намали разходите и да се възползва от всички възможности за сливания и придобивания, които съдбата му предостави. Той би могъл също така да заяви ясно, че акционерите ще спечелят, защото дългът намалява. Анализаторите от New Street Research виждат потенциал за парична възвръщаемост от 4,9 млрд. евро, ако нещата вървят добре.

По-малка подобна компания сама по себе си би била цел за поглъщане. Стойността на Vodafone, надхвърляща 90 млрд. долара, осигурява защита от тази заплаха. Такава фантастична сделка би била възможна чрез добре организиран консорциум от купувачи, които искат да разделят фирмата помежду си. Ако това се случи, защитата на статуквото ще бъде огромно предизвикателство.

Председателят Жан-Франсоа ван Боксмеер трябва да реши дали Рийд успешно извежда Vodafone от блатото. Но всеки главен изпълнителен директор тук би имал същите ограничени възможности за преобръщане на ситуацията.

Още по темата

- 1 Следващата цел след Шенген: България да се превърне в транспортен хъб

- 2 Сирия беше логистичен център на Русия за проектиране на сила

- 3 Тенденцията се обръща - професионалното образование стана популярно в България

- 4 Си подготвя разменни монети за търговската война със САЩ

- 5 Васил Караиванов: Бюджет 2025 е много проинфлационен, еврозоната става мираж

В развитие – дневен блок с Вероника Денизова/п./

В развитие – дневен блок с Вероника Денизова/п./

Израел инструктира армията да укрепи позициите си в Сирия

Израел инструктира армията да укрепи позициите си в Сирия  Румъния остава надежден партньор на Молдова

Румъния остава надежден партньор на Молдова  Берое не остави шансове на Локо Пд и е на ¼-финал за Купата

Берое не остави шансове на Локо Пд и е на ¼-финал за Купата  Медведев: Украйна трябва да укроти гордостта си

Медведев: Украйна трябва да укроти гордостта си

Централна прогноза

Централна прогноза  Депутатите не харесват проекта на Бюджет 2025

Депутатите не харесват проекта на Бюджет 2025  "Берое" изхвърли "Лoко" (Пд) от турнира за Купата

"Берое" изхвърли "Лoко" (Пд) от турнира за Купата  Над 2 млрд. лв. повече за МВР, полицаите остават демотивирани

Над 2 млрд. лв. повече за МВР, полицаите остават демотивирани

Renault 5 Turbo се завръща с безумна мощност

Renault 5 Turbo се завръща с безумна мощност  България е на последно място по хибриди и EV

България е на последно място по хибриди и EV  Разпознайте най-честите проблеми с автомобила си

Разпознайте най-честите проблеми с автомобила си  Новият Mercedes-Benz GLE Coupe се появи на пътя

Новият Mercedes-Benz GLE Coupe се появи на пътя

Конте сменя схемата при липсата на Квара

Конте сменя схемата при липсата на Квара  Гуардиола намери оправдание за окапването като круши на звездите на Ман Сити

Гуардиола намери оправдание за окапването като круши на звездите на Ман Сити  Берое не остави шансове на Локо Пд и е на ¼-финал за Купата

Берое не остави шансове на Локо Пд и е на ¼-финал за Купата  Тухел с коментар за групата на Англия

Тухел с коментар за групата на Англия

продава, Тристаен апартамент, 100 m2 Пловдив, Тракия, 129000 EUR

продава, Тристаен апартамент, 100 m2 Пловдив, Тракия, 129000 EUR  продава, Тристаен апартамент, 89 m2 София, Гео Милев, 257000 EUR

продава, Тристаен апартамент, 89 m2 София, Гео Милев, 257000 EUR  продава, Парцел, 3365 m2 Пловдив област, с.Радиново, 121140 EUR

продава, Парцел, 3365 m2 Пловдив област, с.Радиново, 121140 EUR  продава, Двустаен апартамент, 96 m2 Пловдив, Коматевско Шосе, 89345 EUR

продава, Двустаен апартамент, 96 m2 Пловдив, Коматевско Шосе, 89345 EUR