Бичия пазар започна седем седмици след първото встъпване в длъжност на президента на САЩ, Барак Обама през януари 2009 г. Ралито на фондовия пазар продължи 2 607 дни. Това съответства с възхода на борсата в периода 1949-1956 г. по времето на президента Хари Труман и Дуайт Айзенхауер.

Исторически вторият най-дълъг бичи пазар

Характерно за политиката на президента Обама е способността му, да даде възход на икономиката. Капиталовия пазар отбелязва средно повишение от 3,7% на тримесечие, докато брутния вътрешен продукт се повишава с 0,9% от март 2009 г. Това е най-голямата историческа разлика в съотношението растеж на пазара и БВП.

Единственият по-дълъг период на възход на капиталовия пазар е през 90-те години, характеризиращи се с Дот-Ком балона, който продължи 3 452 дни.

Ефективността на монетарната политика

Възходът на пазара на акции от 210% се дължи на прогресивното увеличаване на приходите, постигнато от мениджърите, фокусирани върху ефективността на компаниите да генерират печалба и значително съкращаване на разходите след финансовата криза през 2009 г.

От друга страна, мечи настроените инвеститори виждат пазар, който се възстанови благодарение на финансовите стимули от страна на Федералния резерв. Чрез своята монетарна политика на ниски лихвени нива, банкерите увеличиха ликвидността на компаниите, чрез инжектиране на средства в бизнеса.

Агресивното намаляване на разходите и ръста на печалбите на компаниите се дължи на най-ниските разходи за финансиране на бизнеса, което бе в основата на монетарната политика на ФЕД. Рекордно ниските лихвени проценти, направиха разходите за обслужване на дълга най-ниските в историята.

Федералният резерв показва отново готовност да инжектира финансови стимули в системата, при появата на първите признаци на пазарни сътресения.

Капиталовият пазар в САЩ се срина три пъти с над 10 на сто през последните 19 месеца.

През първото тримесечие на 2016 г. S&P500 отбеляза най-големия спад от 1933 г. Капиталовия пазар се възстанови от разпродажбите и отбелязва повишение над 11% от началото на годината. Характерното в случая, че индекса се възстановява с над 10% за по малко от месец при последните три подобни случая.

Първият отрицателен 12 месечен период за S&P500

За първи път в историята, възвращаемостта на Standard & Poor’s 500 Index в 12-месечен период е отрицателна. Корпоративните печалби са в четвъртото поредно тримесечие на спад, поведени от енергииния сектор и срива на суровините.

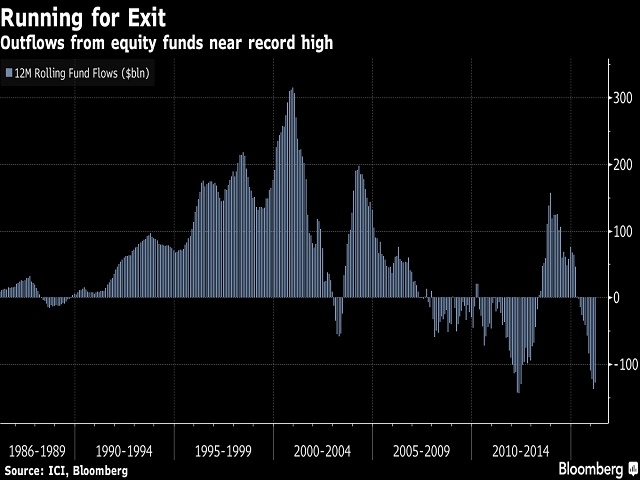

Акциите на компаниите търгувани в индекса изнесоха най-лошите си печалби за тримесечието през последните шест години. Инвеститорите изтеглят парите си от пазара на акции с безпрецедентна скорост.

Изтеглянето на инвестиции от пазара на акции през годините след Голямата рецесия през 2009 г. се свързва с десетилетието на най-масовото изтегляне на капитали от фондовия пазар започващо през 1979 г., когато BusinessWeek излиза с история озаглавена "Смъртта на акциите.“ Десет години по-късно капиталовия пазар скача с над 400% през 1990 г.

Моделът за края на бичия пазар

Историческия модел за края на бичия пазар, това е надценяване стойността на акциите и разпръсването на акциите сред много инвеститори. Практиката показва, че опасенията и настроенията на инвеститорите за доверието в дадена компания и икономиката на страната варират заедно с влизането им в дълги позиции и задържането на акцията, което дългосрочно води до разпродажби на държаната акция и срив на капиталовия пазар.

Стрес нивото сред инвеститорите е с 30% по-виоко, отколкото през финансовата криза 2008 г. и Голямата депресия през 1930 г.

Факторите за повишеното стрес ниво

В сегашната икономическа обстановка, инвеститорите се опасяват за растежа на глобалната икономика. Цетралните банки от Европа до Япония промениха фискалната си политика, като приеха отрицателни лихви и разшириха до рекордни нива финансовите стимули с цел да се справят с ниската инфлация и забавения темп на растеж на икономиките си.

ЕС е на прага да се разпадне с наближаващия референдум „Brexit” във Великобритания за излизането от зоната. Гърция е с неясно бъдеще на картата на обединената общност. Геополитическото напрежение от Близкия изток също повдига притесненията.

Всички тези фактори са в основата бичия пазар да спре и въпреки това фондовите пазари са на нива близо до рекордните.

- 1 Засяването на облаци за дъжд е влошило историческото наводнение в Дубай

- 2 Д-р Л. Иванов: До няколко седмици ще се почувства реално подобрение на ЖП транспорта

- 3 Фезелов: Биткойн може да падне до $50000, ръстът ще продължи след халвинга

- 4 Как се засяват облаци за дъжд и защо практиката е противоречива?

- 5 Предупреждението на Пауъл за лихвите означава главоболия за останалия свят

Бизнес старт – сутрешен блок с Роселина Петкова и Христо Николов

Бизнес старт – сутрешен блок с Роселина Петкова и Христо Николов

Русия изтегля част от Черноморския флот към Каспийско море, Украйна прави нови оръжия

Русия изтегля част от Черноморския флот към Каспийско море, Украйна прави нови оръжия  Ще продължи ли неизгодният договор с Гърция за водна компенсация?

Ще продължи ли неизгодният договор с Гърция за водна компенсация?  Колко близо е Иран до производството на ядрено оръжие?

Колко близо е Иран до производството на ядрено оръжие?  Взривове край Исфахан пораждат опасения за ответен удар на Израел в Иран

Взривове край Исфахан пораждат опасения за ответен удар на Израел в Иран

ПАОК и Кирил Десподов отпаднаха от Лигата на конференциите

ПАОК и Кирил Десподов отпаднаха от Лигата на конференциите  Димитър Главчев ще отговаря на въпроси на депутатите

Димитър Главчев ще отговаря на въпроси на депутатите  "Байер" (Леверкузен) изхвърли "Уест Хем", "Рома" елиминира "Милан"

"Байер" (Леверкузен) изхвърли "Уест Хем", "Рома" елиминира "Милан"  Израелски ракети удариха Иран, чута е експлозия на летището в Исафахан

Израелски ракети удариха Иран, чута е експлозия на летището в Исафахан

продава, Тристаен апартамент, 91 m2 София, Манастирски ливади Изток, 211605 EUR

продава, Тристаен апартамент, 91 m2 София, Манастирски ливади Изток, 211605 EUR  продава, Етаж от къща, 84 m2 Варна област, Аксаково, 78000 EUR

продава, Етаж от къща, 84 m2 Варна област, Аксаково, 78000 EUR  продава, Тристаен апартамент, 86 m2 Пловдив, Център, 144000 EUR

продава, Тристаен апартамент, 86 m2 Пловдив, Център, 144000 EUR  продава, Тристаен апартамент, 68 m2 Пловдив, Тракия, 93000 EUR

продава, Тристаен апартамент, 68 m2 Пловдив, Тракия, 93000 EUR

Принц Хари вече е постоянен жител на САЩ

Принц Хари вече е постоянен жител на САЩ  Денков: Кирил Петков счупи маса, защото Борисов започнал да говори лъжи

Денков: Кирил Петков счупи маса, защото Борисов започнал да говори лъжи  Ливърпур надви Атланта, но остана аут от Лига Европа

Ливърпур надви Атланта, но остана аут от Лига Европа  Кои са десетте основни риска пред България?

Кои са десетте основни риска пред България?

57.7% от домакинствата в България имат автомобил

57.7% от домакинствата в България имат автомобил  11 култови модела на империята Piaggio

11 култови модела на империята Piaggio  Това копие на Lamborghini Urus струва само 15 000 евро

Това копие на Lamborghini Urus струва само 15 000 евро  Новият Citroen C3 Aircross идва в два варианта

Новият Citroen C3 Aircross идва в два варианта