Добрите новини за пазарите започнаха миналия петък с последните данни за пазара на труда в САЩ, които надминаха всички очаквания. Късно в четвъртък пък инвеститорите разбраха, че оръжията ще бъдат прибрани в търговската война между САЩ и Китай, а Великобритания ще има парламент с мнозинство, пише в свой анализ Bloomberg.

Изведнъж всички притеснения за глобалната рецесия и поредната вълна мита, както и за хаос при излизането на Великобритания от Европейския съюз избледняха. Може да е петък 13-ти, но от JPMorgan Chase призовават за рискови сделки през 2020 г.

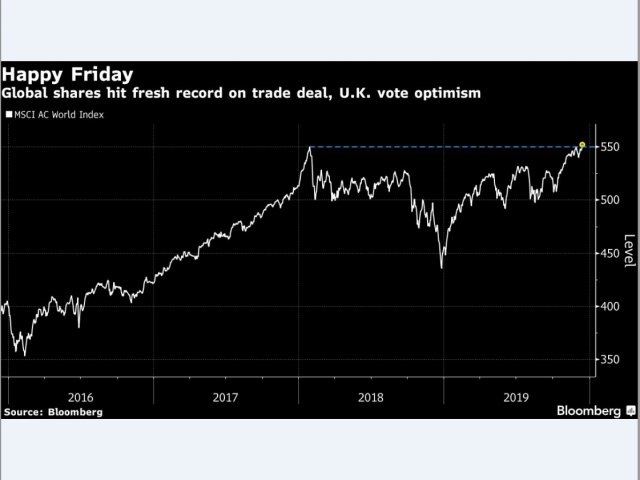

Индексите S&P 500 Index и Nasdaq Composite затвориха на рекордно високи стойности в четвъртък, подкрепяйки световният показател MSCI да достигне първия си най-висок връх от януари 2018 г. На валутните пазари йената поевтиня, а юанът поскъпна, докато доходността по облигациите се покачи.

Още по темата

Реакциите на пазарите дойдоха след излизането на информация, че президентът Доналд Тръмп е подписал договор от първа фаза с Китай, която предотвратява въвеждането на поредните мита от 15 декември. Все още се очаква потвърждение от самия Тръмп. Във Великобритания се очертава Борис Джонсън да спечели изборите с мнозинство, показват екзит половете, което трябва да гарантира прокарването на неговата сделка за Brexit с Европейския съюз.

За разлика от миналата година Федералният резерв е основен виновник за бичите настроения през тази година. Централната банка на САЩ започна да инжектира ликвидност през октомври с темп от 60 млрд. долара покупки на краткосрочни държавни ценни книжа на месец.

В същото време пазарите ценообразуват шанс от 69% за намаляване на лихвите през 2020 г. За сравнение през предходната седмица едно понижение през следващата година беше оценено на 100%, с шанс от 13% дори да има второ до края на 2020 г.

Промяната настъпва и на други места. Само до преди месец от Японската централна банка се очакваше да насочи лихвите още по-дълбоко на отрицателна територия. Но сега, когато йената отслабна, а правителството на Япония прие пакет от фискални стимули, нещата изглеждат по различен начин.

„Можем да видим, че търсенето на убежища ще намалява през 2020 г.“, коментира Вишу Варатан от Mizuho Bank.

Сигналите за по-добро бъдеще за инвеститорите по целия свят дори намалиха обема на облигациите с отрицателна доходност до 11,5 трлн. долара в четвъртък спрямо рекорда от 17 трлн. долара, достигнат през август, когато ескалира търговската война.

Колко дълго обаче ще продължи коледното веселие остава под въпрос. При три от ключовите риска все още има съмнения. Твърде смело е да се мисли, че бъдещите отношения между САЩ и Китай ще текат гладко. Настоящото мнозинство на Джонсън може да гарантира, че Великобритания ще напусне ЕС през януари, но двете страни все още ще трябва да преговарят за търговска сделка, което означава, че сценарият на за твърд Brexit все още може да е на хоризонта.

Що се отнася до рисковете от глобална рецесия има консенсус, че растежът ще се ускорява през 2020 г. благодарение на паричното облекчаване през тази година и фискалните стимули в редица страни, но това не означава, че този сценарий е валиден за всички държави. В Австралия, например, има очаквания, че централната банка може да предприеме известно количествено облекчение през следващата година.

Някои анализатори пък предупреждават, че предстоящите президентски избори в САЩ могат да създадат известни опасности за пазарите.

Междувременно инвеститорите се отърсиха от историята за импийчмънт на Тръмп, уверени, че републиканското мнозинство в Сената означава, че той ще остане на поста си.

За развиващите се пазари отстъплението на долара до най-ниските му нива от юли насам предлага допълнителен стимул.

Дори всички добри новини на хоризонта да не претърпят промяна, възниква въпросът с колко още може да скочи S&P 500, след като нарасна с над 26% през 2019 г.

Акциите поскъпнаха до нови рекордни стойности в петък. Графика:Bloomberg

- 1 AI е огромна електрическа свиня. И това е страхотно за природата

- 2 Фезелов: Биткойн може да падне до $50000, ръстът ще продължи след халвинга

- 3 Антикрехкост: милиардерите, продаващи евтини стоки, забогатяват от ударите на инфлацията

- 4 Предупреждението на Пауъл за лихвите означава главоболия за останалия свят

- 5 Асен Личев: Гърция ни атакува за нов договор за водите на Арда, който е ненужен

Бизнес старт – сутрешен блок с Роселина Петкова и Христо Николов

Бизнес старт – сутрешен блок с Роселина Петкова и Христо Николов

Nasdaq и S&P 500 записаха загуби за шести пореден ден

Nasdaq и S&P 500 записаха загуби за шести пореден ден  МВФ: Мекото кацане за европейската икономика е постижимо

МВФ: Мекото кацане за европейската икономика е постижимо  Джорджо Армани не изключва сливане или IPO, след като слезе от сцената на империята Armani

Джорджо Армани не изключва сливане или IPO, след като слезе от сцената на империята Armani  Triller, купила дружество на "Бианор", излиза на NASDAQ след сливането с AGBA

Triller, купила дружество на "Бианор", излиза на NASDAQ след сливането с AGBA

Синдром на хроничната умора - фактори и симптоми

Синдром на хроничната умора - фактори и симптоми  Али Хаменей: Най-могъщият човек в Иран за последните 35 години

Али Хаменей: Най-могъщият човек в Иран за последните 35 години  "Крумовград" удари "Славия" с 2:0 и влезе в топ 6

"Крумовград" удари "Славия" с 2:0 и влезе в топ 6  Русия порази пристанище в южната част на Одеска област в Украйна

Русия порази пристанище в южната част на Одеска област в Украйна

продава, Многостаен апартамент, 120 m2 Велико Търново, Център, 289000 EUR

продава, Многостаен апартамент, 120 m2 Велико Търново, Център, 289000 EUR  продава, Парцел, 94000 m2 София, Цариградско Шосе, 1700000 EUR

продава, Парцел, 94000 m2 София, Цариградско Шосе, 1700000 EUR  продава, Двустаен апартамент, 64 m2 Пловдив, Център, 92999 EUR

продава, Двустаен апартамент, 64 m2 Пловдив, Център, 92999 EUR  продава, Четиристаен апартамент, 144 m2 Варна, Бриз, 330000 EUR

продава, Четиристаен апартамент, 144 m2 Варна, Бриз, 330000 EUR

Mъж се самозапали пред съда, който гледа делото на Тръмп

Mъж се самозапали пред съда, който гледа делото на Тръмп  Автобус с българска регистрация се обърна в Турция, има ранени

Автобус с българска регистрация се обърна в Турция, има ранени  7 навика за любов към себе си

7 навика за любов към себе си  Лавров: Русия все още е фокусирана върху изконно руската Украйна

Лавров: Русия все още е фокусирана върху изконно руската Украйна

Новият Ford Mustang се превърна в Shelby Super Snake с 840 коня

Новият Ford Mustang се превърна в Shelby Super Snake с 840 коня  Пет страхотни спортни коли до 35 000 евро

Пет страхотни спортни коли до 35 000 евро  Ето с какво Kia ще смени Stinger GT

Ето с какво Kia ще смени Stinger GT  Audi запазва S в моделите си, след като спечели спор китайци

Audi запазва S в моделите си, след като спечели спор китайци