Как да оценим една търговска банка (част II)

Анализ на авторa и водещ на Boom & Bust по Bloomberg TV Bulgaria Владимир Сиркаров

Обновен: 08:44 | 25 януари 2016

Измерители за финансовото състояние на банката

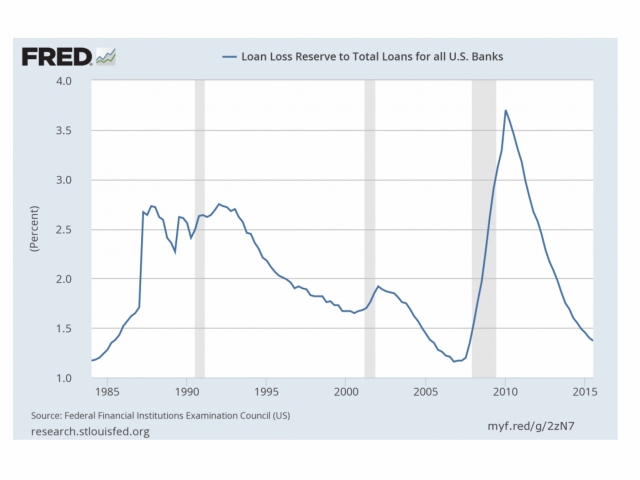

За да покрие възможните кредитни загуби, банките са задължени да поддържат резерв за кредитни загуби (loan loss reserve), който се появява в счетоводния баланс като насрещна сметка към раздадените кредити. Нивото на този резерв се повишава при влошаване на качеството на банковите активи. Може да видите динамиката на индикатора при американските банки.

Докато резервите се увеличават благодарение на провизиите, ще се наблюдава понижаване на нивото на нетните отписвания. Когато един кредит е определен като несъбираем от мениджърския екип, то той се отписва от баланса, чрез намаляване на позицията резерви за кредитни загуби. Ако в последствие този кредит бъде изплатен, тогава той се нарича възстановен и отново се отразява в баланса, чрез увеличаване на позицията на резервите. Като следствие от тези движения, резервите се редуцират всяко тримесечие с нивото на нетните отписвания (отписванията минус възстановените кредити).

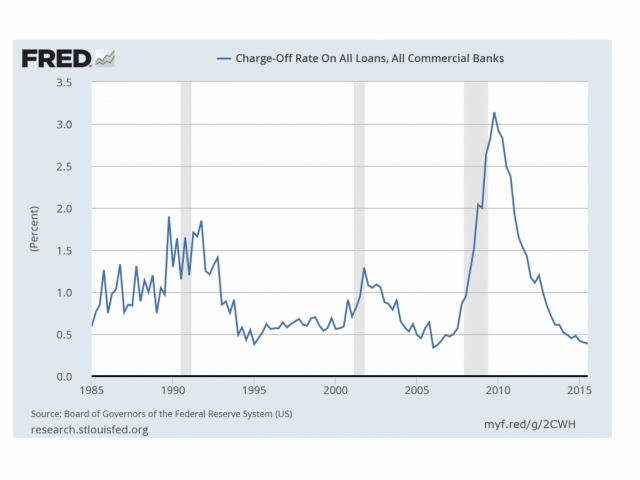

Ако в процеса на работа банката поддържа стабилни нива на раздадените кредити, кредитните провизии, които се появяват в отчета за приходите и разходите, трябва най-малкото да са равни на нивото на отписванията, за да поддържат резервите на предварително определеното ниво, спрямо общите кредитни позиции. Ако провизиите не покриват отписванията или не се покачват с темпа на тяхното повишение, има голяма вероятност мениджмънтът на банката да манипулира печалбите чрез понижаване на резервите. Нетните отписвания обикновено се разглеждат като процент от средните нива на раздадените кредити за определен период от време. По време на криза нивата се повишават. Вижте графика за всички търговски банки в САЩ.

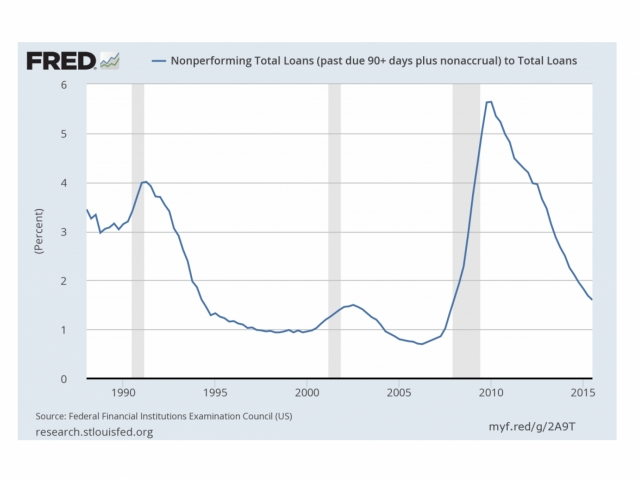

Друг индикатор за качеството на банковото портфолио е нивото на необслужвани кредити. Придържам се към консервативния подход за дефиниране на необслужван кредит – кредити с просрочия над 90 дни. Коефициентът на необслужваните кредити към всички кредити може да се движи в широк рейндж от 0,5% до 3%. Над 3% коефициентът предполага по-сериозно внимание.

При най-лошия сценарий необслужваните кредити ще се превърнат в реални отписвания. Ако нивото на необслужваните кредити се увеличи, отписванията и провизиите често паралелно също се увеличават. Следователно, ако една банка има високо ниво на необслужвани кредити, например над 10% от общите кредити, то тогава нейната финансова стабилност е подложена на сериозно съмнение. Трябва да следим дали при увеличение на необслужваните кредити и отписванията се увеличават и провизиите. При подобна, здравословна за дългосрочната стабилност на банката, практика ще следва и понижение на финансовия резултат и съответно печалбата на акция (earnings per share). Това определено не е в полза на мениджмънта на банката, което може да доведе до изкушението да не се предприеме нужното допълнително провизиране от загуби. Като пример, банките, които поддържат „свръх” резерви за кредитни загуби могат да влияят върху нивата на своите печалби, чрез понижаване на нивата на резервите (което се случва на база намаляване на провизиите, разход, който се пренася към счетоводния баланс) с цел „напомпване” на нивата на печалбите във времена на финансови сътресения.

Съществуват много индикатори за отчитане на стабилността на една банка, които обвързват пропорциите между нивата на собствения капитал и тези на дълговите. Тук ще разгледаме само най-основните индикатори, част от голяма палитра от най-различни модификации, които могат да се използват в различна регулаторна среда. В този контекст, само ще спомена, че е важно да се проверят националните и регионални регулации в сферата на минимално поддържаните нива на собствен капитал. Пример за такава рамка е Базел III (CRD IV), която бе официално приета и в България през 2014 Там може да се видят конкретни изисквания за минимални съотношения на Базов Собствен Капитал от Първи ред (CET 1), Капитал от Първи ред и обща капиталова адекватност от съответно 4,5%, 6% и 8%. (В конкретния случай БНБ имаше възможност и въведе два допълнителни буфера, което доведе и до съответното увеличение на предходните стойности с по 5,5% към края на 2014, съответно до 10%, 11,5% и 13,5%). Подобни административно наложени изисквания могат да ни служат като бенчмарк за съпоставяне на текущите нива на тези съотношения с регулаторните изисквания. По-високите стойности са сигнал за наличие на буфери и устойчиви ликвидни нива. Осезаемо по-високи стойности, спрямо средните, обаче, е сигнал за нуждата от допълнително уточняване на причините и влиянието им върху рентабилността на банката.

От съществено значение е да обърнем внимание и на въпросите кои активи попадат под регламент за рисково претегляне и кои не, което е основа при изчисляването на нивата на капиталова адекватност. Защо „безрисковите” ДЦК имат силно привилегирован статут, което води до съществено увеличаване на техния дял в баланса на банките.

Един основен измерител за това до каква степен банката балансира устойчива пропорция между привлечения и собствения капитал е коефициентът дълг към собствен капитал. Колкото по-нисък е този коефициент, толкова една банка е по-консервативна в дейността си. Ниският коефициент е сигнал за възможността за бъдещ растеж, базиран както от вътрешен ресурс, така и от външни придобивания на капитал. Обратно, относително високите нива на коефициента са сигнал за по-висок риск за изплащането на дължимото на кредиторите и потенциала за бъдещото финансиране на банката.

Производен от горния коефициент е друг много използван измерител на т.нар. финансов ливъридж. Става въпрос за коефициента дългосрочен дълг към собствения капитал плюс целия дълг (Long Term Debt / Total Liabilities plus Equity). За банковия сектор, коефициентът често се използва за определяне на горна граница в дълговите нива. Колкото по-малко дълг е използвала една банка, толкова по-голям е потенциалът при бъдеща нужда лесно, бързо и на добра цена да успее да намери финансиране. Отново трябва да поясня, че има много начини и различни по обхват метрики за измерване на нивата на ликвидност. Тук не се търси изчерпателност, а база, от която може да се разклоняват много различни и полезни методи и отделни коефициенти.

Друг измерител на ликвидността е пропорцията на раздадените кредити към всички активи на банката (Loans / Total Assets). Може да считаме този коефициент за висок, когато надхвърля 65-70%. За да наречем една банка ликвидна, то тя трябва да е с относително нисък коефициент раздадени кредити към обща стойност на активите и относително по-голям дял на активи под формата на краткосрочни инвестиции на паричните пазари и ценни книжа, които бързо и на добра цена могат да се обърнат в кеш. Разбира се, прекалено високи нива на активи с краткосрочни падежи и прекалено малък процент кредити ще е индикация за много консервативна политика и риск от загуба на конкурентоспособност и незадоволителни финансови резултати.

Всяка една банка има своя собствена политика, водена от своя мениджърски екип, който е избран от акционерите на дружеството. Управлението на всяка банка е изправено пред избора на успешния баланс между целите за рентабилност и допустимия риск, който може да се поеме. Горните индикатори са малка част от възможните начини за анализ на една банка. Винаги тези индикатори трябва да се ползват в относителен план, т.е. да се сравняват с банки, които имат сходно балансово число и оперират в същата държава или поне в един географски регион. Тук фокусът бе насочен изцяло върху счетоводните техники за анализ. Важна част от анализа на ефективността и ефикасността на банковия сектор имат макроикономическите зависимости, ролята на централното банкиране, регулаторните режими и т.н. Тези различни области на анализ ще са предмет на разглеждане в бъдещи разработки от екипа ни.

Разгледаните индикатори и кратки пояснения са широко използвани от анализатори и участници на пазарите. В комбинация с много различни модификации всеки поотделно може да стигне до своя личен набор от инструменти и начини за тяхното прилагане. Иска ми се да завърша с едно напомняне. Не трябва да забравяме, че банковите системи днес оперират в система на частични резерви. С други думи, много малка част от депозитите и разплащателните сметки на клиентите в банките стоят като резерви в тях. Голяма част от Вашите пари са раздадени на други клиенти, основно като кредити. Това само по себе си показва, че днешната система е доста крехка. Тази крехкост може да се коментира по две линии. Първата е свързана с написаното в настоящата статия, а именно мейнстрийм анализът – да наблюдаваме и проучваме нивата и спецификите на рентабилността и финансовата стабилност (степен на ликвидност). Втората е погледът на „австрийската” икономическа школа. Според нея, системата на банкиране с частични резерви е изначално нестабилна и предразполага за неизбежни банкови фалити. „Австрийските“ решения могат да се търсят в две основни насоки – едната е банкиране с пълни резерви и съответно съществуването на изцяло облигационен кредит, а втората е концепцията за свободното банкиране (free banking), при което ликвидните нива се определят изцяло на пазарна основа.