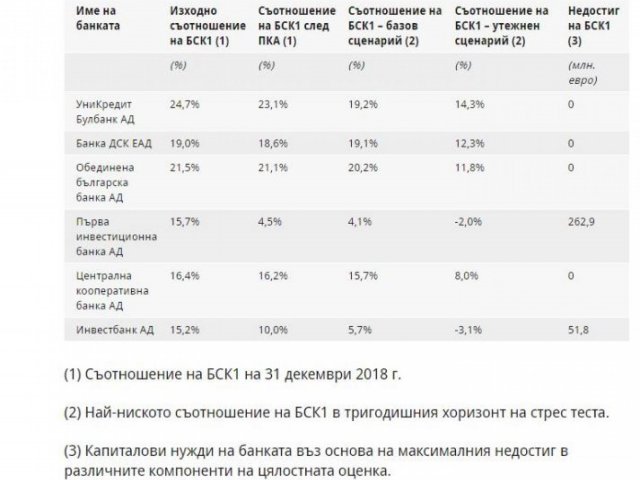

Четири от шестте български банки, които бяха обект на цялостната оценка на Европейската централна банка (ЕЦБ) вследствие на искането на България за установяване на тясно сътрудничество между ЕЦБ и Българска народна банка, -„УниКредит Булбанк“ АД, „Банка ДСК“ ЕАД, „Обединена българска банка“ АД и „Централна кооперативна банка“ АД – нямат капиталов недостиг, тъй като резултатите им не попадат под съответните прагове, използвани в прегледа на качеството на активите и стрес теста.

От друга страна, резултатите на „Първа инвестиционна банка“ АД попадат под прага за съотношението на БСК1 от 8%, използван както в преглед на качеството на активите, така и в базовия сценарий на стрес теста, а също и под прага от 5,5% в утежнения сценарий на стрес теста. Същевременно резултатите на „Инвестбанк“ АД попадат под прага за съотношението на БСК1 от 8%, използван в базовия сценарий на стрес теста, както и под прага от 5,5% в утежнения сценарий на стрес теста.

При прилагането на негативния сценарий на стрес теста, включващ неблагоприятни икономически дисбаланси и продължителен спад в икономиката на страната, ПИБ би имала нужда да изгради допълнителен капиталов буфер от 262,9 млн. евро. При същия сценарий „Инвестбанк“ би имала нужда от 51,8 млн. евро.

ПИБ вече е осигурила 130 млн. евро от допълнителния капиталов буфер, както следва: от печалба преди провизии - 65 млн. евро за първото полугодие на 2019 г., провизии по кредити в размер на 37 млн. евро в резултат на въвеждането на МСФО 9, отчетени във финансовите отчети за 2018 г. и погасени кредити и допълнителни обезпечения по експозиции от проверката в размер на 28 млн. евро.

От банката уверяват, че ще адресират оставащата сума от 133 млн. евро с печалбата си от дейността, с дерискинг на кредитния портфейл, както и с други допустими мерки.

По отношение на „Инвестбанк“ резултатите от цялостния преглед също показват, че банката е значително по-устойчива на неблагоприятни пазарни условия и финансови шокове, в сравнение с извършения през 2016 г. преглед на качеството на активите.

В базисния сценарий на стрес теста, който принципно е най-близък по отношение на очакванията за макроикономическо развитие, съотношението на базовия собствен капитал (СЕТ1) след прегледа на качеството на активите е 10,01%, което е над минимално изискуемото регулаторно съотношение. След прилагане на стрес теста най-ниската стойност на коефициента СЕТ1 възлиза на 5,67%.

В утежнения сценарий, който е хипотетичен и малко вероятен, поради заложени в стрес теста съществени спадове на пазарните цени и макроикономическите показатели за продължителен период от време, съчетани със сътресение на оперативните доходи, банката регистрира негативен гап през 2021 г. Потенциалната необходимост от капиталова подкрепа ще намери отражение в капиталовото планиране на банката, уточняват от институцията. Този сценарий не е икономическа прогноза и не следва да се приема като индикативен за бъдещите финансови резултати на банките и националната икономика.

За допълнително укрепване на капиталовата позиция от „Инвестбанк“ АД уверяват, че ще продължават да водят умерено консервативна политика по отношение на управлението на риска, като диверсифицират и преструктурират активите си. Финансовият резултат ще бъде капитализиран, като банката не предвижда разпределение на дивиденти.

Вижте повече на Investor.bg.

- 1 Световните гори се справят много по-добре, отколкото си мислим

- 2 Търговците на газ в Европа вече се тревожат за следващата зима

- 3 Пазарът на широколистна дървесина в България е почти спрял

- 4 Проф. Литов, ЦЕРН: Опипваме границите на познатото, за да разгадаем "тъмната материя"

- 5 Среброто вече не е пари, връзката със златото ще изчезне до 15 години

Бизнес старт – сутрешен блок с Роселина Петкова и Христо Николов

Бизнес старт – сутрешен блок с Роселина Петкова и Христо Николов

Данните за икономиката на САЩ заляха със студена вода инвеститорите на Wall Street

Данните за икономиката на САЩ заляха със студена вода инвеститорите на Wall Street  Парламентарната комисия по култура прие проект за промени в Закона за хазарта

Парламентарната комисия по култура прие проект за промени в Закона за хазарта  Кадър на деня за 25 април

Кадър на деня за 25 април  В Китай се завихря битка за „технологичен лукс“ при електромобилите

В Китай се завихря битка за „технологичен лукс“ при електромобилите

Xiaomi създаде революционен електромотор

Xiaomi създаде революционен електромотор  Българските ученици се нареждат на първо място в Европа по цигари и алкохол

Българските ученици се нареждат на първо място в Европа по цигари и алкохол  Храни, които можем да консумираме, дори след изтичането на срока им на годност

Храни, които можем да консумираме, дори след изтичането на срока им на годност  Tоуоtа отчете рекордни годишни продажби

Tоуоtа отчете рекордни годишни продажби

продава, Тристаен апартамент, 116 m2 Варна, м-т Св. Никола, 263000 EUR

продава, Тристаен апартамент, 116 m2 Варна, м-т Св. Никола, 263000 EUR  продава, Двустаен апартамент, 68 m2 Варна област, к.к. Св.Константин и Елена, 90000 EUR

продава, Двустаен апартамент, 68 m2 Варна област, к.к. Св.Константин и Елена, 90000 EUR  продава, Къща, 359 m2 Варна, м-т Сотира, 799000 EUR

продава, Къща, 359 m2 Варна, м-т Сотира, 799000 EUR  продава, Тристаен апартамент, 100 m2 София, Манастирски Ливади, 202000 EUR

продава, Тристаен апартамент, 100 m2 София, Манастирски Ливади, 202000 EUR

Дамски чанти - моделите, които са актуални този сезон

Дамски чанти - моделите, които са актуални този сезон  Нокти в пастелни цветове – красиви идеи за пролетта

Нокти в пастелни цветове – красиви идеи за пролетта

От смартфон до китара и парфюм - какво предлагат производителите на коли

От смартфон до китара и парфюм - какво предлагат производителите на коли  Легендарeн музикант е първият пътник на борда на AirCar

Легендарeн музикант е първият пътник на борда на AirCar  Toyota не изпълни целта, но подобри всичките рекорди

Toyota не изпълни целта, но подобри всичките рекорди  Съдят шофьор на Tesla, убил на автопилот моторист

Съдят шофьор на Tesla, убил на автопилот моторист