SPAC и ESG все още не успяват да се сработят, а залогът е милиарди

Някои SPAC се възползват от темата ESG, като се стремят директно да осребрят потока от пари, които се вливат в зелени инвестиции

Обновен: 19:41 | 25 февруари 2021

Две от най-горещите тенденции на пазара на акции се насочват към сблъсък, тъй като някои инвеститори в ESG отхвърлят т.нар. компании „празни чекове“, които са наводнили пазара.

Ранните данни показват, че мениджърите на активи, свързани с екологични, социални и управленски теми, не са склонни да купуват компании за придобиване със специално предназначение преди да бъде идентифицирана целта. Това може потенциално да извади SPAC от инвестиционен клас, който е напът да надхвърли 53 трилиона долара до 2025 г., смятат от Bloomberg Intelligence.

Анализаторите от Sanford C. Bernstein са сред онези, които се питат дали SPAC са подходящи за инвеститори, които искат да насочат капитала към бизнеса и дейностите, които подкрепят по-зелено и по-справедливо общество. Amundi SA, най-големият управител на активи в Европа, казва, че не е склонен да предава парите на своите клиенти на SPAC.

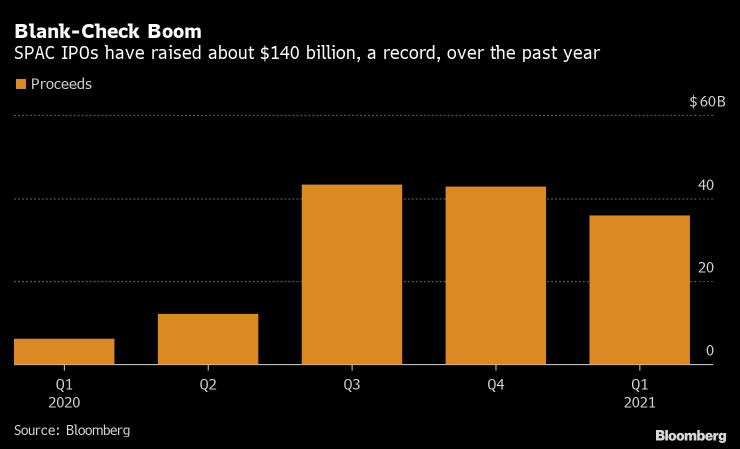

IPO-тата на SPAC са привлекли 140 милиард долара през последната година. Графика: Bloomberg

„От гледна точка на ESG е доста трудно да се инвестира в SPAC преди сключване на сделки“, каза Рос Клайн, основател и главен инвестиционен директор на Changebridge Capital, добавяйки, че без подходящо вникване в целевото придобиване няма начин да се оцени екологичното или социално въздействие на бизнеса.

„SPAC са инвестиции в празен чек, тъй като няма добра видимост къде ще отидат парите в бъдеще. Поради тази причина те просто не са институционален начин за инвестиране на пари “, каза Фабио ди Джансанте от Amundi.

Тези опасения не са спрели вълната от листвания на SPAC, особено в САЩ. От началото на 2020 г. компаниите „празни чекове“ са събрали около 140 милиарда долара, показват данни, събрани от Bloomberg.

Обикновено добре познати мениджъри или дори фирми с частен капитал или дружества с рисков капитал създават SPAC без действителен бизнес план, освен да привлекат средства. Ако не бъде намерена цел в рамките на две години инвеститорите получават парите си обратно. В случай на придобиване, акционерите в новото предпиятие могат или да държат своите акции, или да ги продадат, ако не им хареса сделката.

С тези налични опции не всички играчи на пазара смятат, че наливането на средства в SPAC противоречи на принципите на ESG.

„Липсата на прозрачност относно крайната цел не означава непременно несъвместимост с ESG“, каза Гавин Лаундър, управител на фондове в Legal & General Investment Management.

Освен това някои SPAC искат да се възползват от потока от пари, които се вливат в зелени инвестиции. ESG Core Investments BV привлече 250 милиона евро (303 милиона щатски долара) през този месец в първото IPO на компания „празен чек“, фокусирана върху устойчивостта.

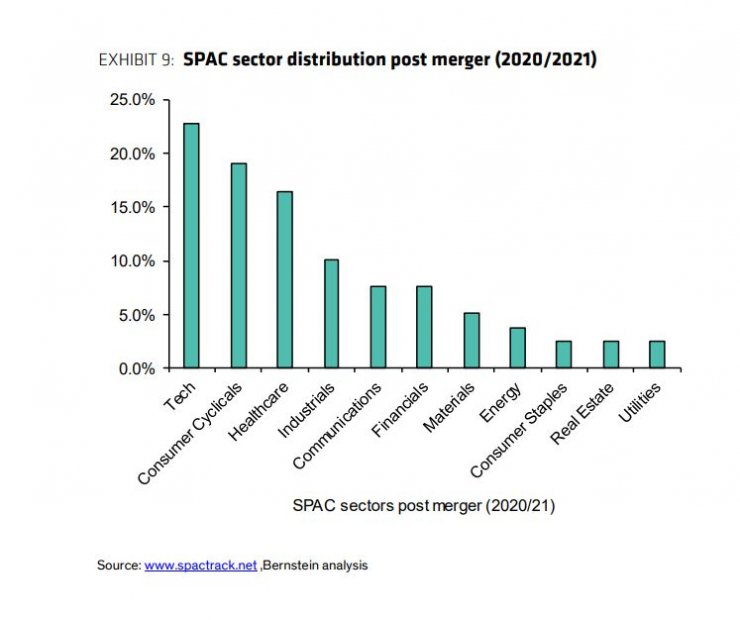

Сектори, в който SPAC инвестират. Графика: Bloomberg

Инвеститорите трябва да проучат историята на екипа на даден SPAC и да оценят привлекателността на целевия сектор, преди да вложат пари в „празен чек“, каза Даниел Пинто, главен изпълнителен директор на Stanhope Capital.

„Това, което тревожи, е лекотата, с която хората, дори и тези без опит или демонстрирана способност да инвестират добре, могат да събират пари в SPAC“, каза той и добави, че традиционният IPO процес с право поставя повече регулаторни изисквания към емитентите.