Снимка: Thorsten Wagner/Bloomberg

Дружеството за управление на активи Amundi препоръчва на инвеститорите през 2021 г. да увеличават постепенно експозициите си в циклични, качествени акции и такива със стойност, както и да се обърнат към азиатски активи и ESG инвестиции (бел. р. социално отговорно инвестиране). Това стана ясно на онлйан събитие в четвъртък, на което бяха представени инвестиционните перспективи на дружеството за 2021 г. Според Amundi акциите ще имат по-добра очаквана възвръщаемост от държавните облигации в периода на възстановяване през следващатза година.

От компанията очакват следващата година четири глобални теми да оказват влияние на пазарите:

1. Бавно, неравномерно възстановяване от вируса

Продължителността на епидемията в крайна сметка ще определи формата на възстановяване и обозначаването му като V, U или K- образно може да бъде подвеждащо, смятат от мениджъра на активи. Това ще остави вратата широко отворена за непостоянен растеж в краткосрочен план и в крайна сметка отговаря на основния сценарий на Amundi за бавно, неравномерно и многоскоростно възстановяване, зависещо от условията на държавно и секторно ниво. Наличието на ваксина наистина би променило играта, въпреки че ще мине време до широкомашабна доставка.

2. Балансирана деглобализация

От Amundi прогнозират относително по-голям дял от икономическия цикъл да идва от вътрешното търсене. Глобалната търговия ще остане слаба и неравномерна.Затова и бизнес циклите ще бъдат по-некоординирани, което предполага увеличаване на фрагментации и различия между държави и сектори.

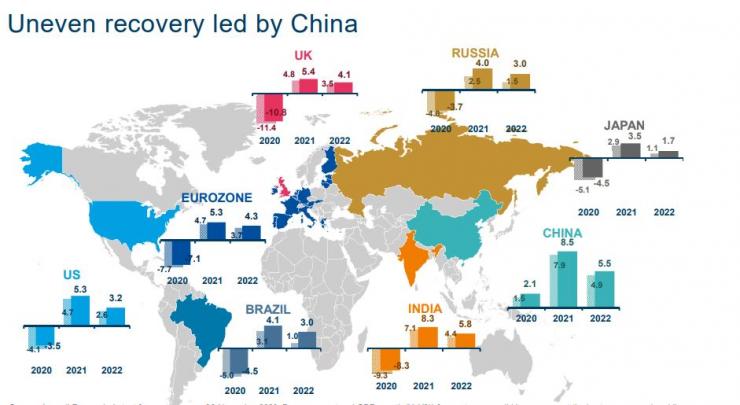

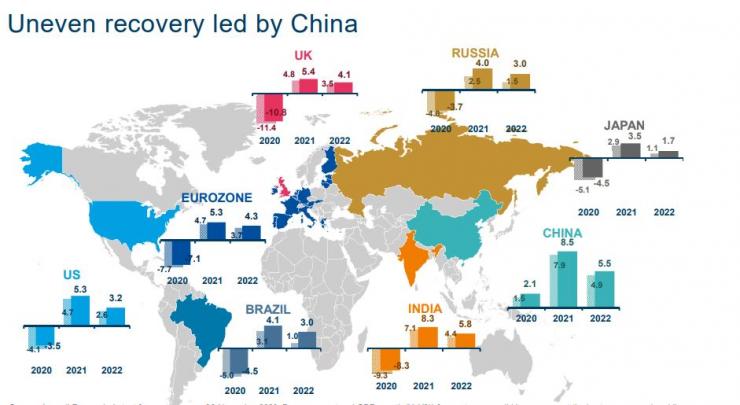

3. Различията във възстановяването ще доведат до възможности за развиващите се пазари, особено за Китай:

Страни като Китай ще излязат рано от кризата и ще стават все по-важни двигатели за глобалния растеж. Очаква се повечето икономики да се възстановят през следващата година, но ръстът на глобалния БВП да се забави до около 3,5% в средносрочен план, тъй като Covid-19 ще тежи върху дългосрочния потенциал на доставките. Тези икономики, които са в състояние да се адаптират по-добре към новите правила, като например социалното дистанциране, ще увеличат своя дял в световния брутен вътрешен продукт. Очаква се 15 икономики да представляват 74% от глобалния растеж през следващата година, а Китай - да бъде глобален лидер.

Неравномерно възстановяване, ръководено от Китай. Графика: Amundi

4. Конвергенция в политическия микс

През 2021 г. се очаква „политическата, фискалната и паричната трилогия“ да продължи. Ще се премине към изпълнение на вече договорено зна фискалния фронт, докато лихвите на централните банки ще останат по-ниски за по-дълго.

Основният сценарой на Amundi е за многогодишно възстановяване с „неконвенционални“ парични политики, като от дружеството обръщат внимание, че са предпазливи към очакването за широкото разпространение на безопасна и ефективна ваксина преди втората половина на 2021 г.

Инвестициите през 2021 г. Графика: Amundi

Тъй като сумата на дълга с отрицателна доходност се намира близо до исторически върхове, а лихвените проценти вероятно ще останат ниски в краткосрочен план, от Amundi смятат, че инвеститорите трябва да търсят възможности за диверсификация навсякъде, включително при облигациите на развиващите се пазари, заеми, реални активи (инфраструктура, недвижими имоти) и акции с високи доходи.

„Възможностите на кредитните пазарите остават на лице, но голямата тема за 2021 г. е това, което наричаме „голямата дискриминация“. Това, което е скъпо ще става още по-скъпо. Някои области на пазара вероятно ще се влошат допълнително, тъй като изобилната ликвидност инжектирана от централните банки, маскира отслабването на основите. Подборът ще бъде от ключово значение през 2021 г.“, смятат от Amundi.

Инвеститорите трябва да помислят за разпределяне на част от техните портфейли към държавни облигации, независимо от техните оценки, главно поради ликвидни причини, в случай че има фази на недостиг на ликвидност.

„Включете „истински“ диверсификатори. В свят на висока корелация между рисковите активи, добавянето на некорелирани източници на възвръщаемостта може да помогне за балансиране на портфейла. Злато например може да помогнат за подобряване на цялостната диверсификация на портфолиото“, смятат от компанията.

В средносрочен план основната тема за инвеститорите ще бъде повишаването на реалните лихви и инфлационни очаквания поради масивния фискален стимул, монетизирането на публичния дефицит, ребалансиране на социалната и политическа подкрепа в полза на труда и отстъплението на световната търговия. Пазарите не са ценообразували този риск все още, но инвеститорите трябва да започнат да търсят стратегии при евентуално завръщане на инфлацията, смятат още от Amundi.

„Пазарите сега гледат с розови очила: те виждат широко разпространение на ваксина, обилна ликвидност и стимули, които ще останат приспособими завинаги. Последователността няма да бъде толкова линейна. Преходът от рецидиви, индуцирани от цикъла на вируса, към повторно ускоряване във втората част на годината ще донесе известна променливост и възможности за репозициониране на портфейла. Победата на Байдън, ще направят ESG още по-подходящ за инвеститори", каза Паскал Бланке, главен инвестиционен директор в Amundi.

От своя страна Моника Дефенд, глобален ръководител на научните изследвания в Amundi, добави: „Продължителността на пандемията в крайна сметка ще определи формата на възстановяване и тя вероятно ще варира значително в целия свят. Бавното, неравномерно и с различен темп възстановяване ще се различава по сектори и държави и инвеститоритеби трябвало да се възползват от различията в растежа".

Големите решения – док. поредица на Bloomberg

Големите решения – док. поредица на Bloomberg

Времето във Варна на 9 декември 2025

Времето във Варна на 9 декември 2025  Един загинал и 22-ма ранени в катастрофи за последните 24 часа

Един загинал и 22-ма ранени в катастрофи за последните 24 часа  Огнеборците потушиха 46 пожара през последното денонощие

Огнеборците потушиха 46 пожара през последното денонощие  Честваме празника Зачатие на света Анна

Честваме празника Зачатие на света Анна

Бивш министър на икономиката на Куба е осъден на доживотен затвор

Бивш министър на икономиката на Куба е осъден на доживотен затвор  Новият бюджет 2026 г. влиза за разглеждане в Народното събрание

Новият бюджет 2026 г. влиза за разглеждане в Народното събрание  Русия временно спря работата на три летища в Северен Кавказ

Русия временно спря работата на три летища в Северен Кавказ  Почитаме Света Анна, днес жените не трябва да работят

Почитаме Света Анна, днес жените не трябва да работят

Носителката на Световната купа по биатлон е с коронавирус

Носителката на Световната купа по биатлон е с коронавирус  Тежък удар за ас на Левски

Тежък удар за ас на Левски  Истински кошмар! Ужасяващо разкритие за терор над звезда на Левски

Истински кошмар! Ужасяващо разкритие за терор над звезда на Левски  Локо Сф взима играч от „Герена“! Генчев напира за свой любимец от Левски

Локо Сф взима играч от „Герена“! Генчев напира за свой любимец от Левски

BMW започна битка с пияните шофьори

BMW започна битка с пияните шофьори  Германия със сериозна подкрепа за електромобилите

Германия със сериозна подкрепа за електромобилите  Пет от най-странните жабки в серийни автомобили

Пет от най-странните жабки в серийни автомобили  Първото BMW M се продава

Първото BMW M се продава

продава, Тристаен апартамент, 156 m2 София, Хиподрума, 510000 EUR

продава, Тристаен апартамент, 156 m2 София, Хиподрума, 510000 EUR  дава под наем, Офис, 120 m2 София, Манастирски Ливади, 1560 EUR

дава под наем, Офис, 120 m2 София, Манастирски Ливади, 1560 EUR  продава, Тристаен апартамент, 151 m2 Халкидики, 260000 EUR

продава, Тристаен апартамент, 151 m2 Халкидики, 260000 EUR  продава, Мезонет, 105 m2 Халкидики, 180000 EUR

продава, Мезонет, 105 m2 Халкидики, 180000 EUR  продава, Тристаен апартамент, 95 m2 София, Симеоново, 245000 EUR

продава, Тристаен апартамент, 95 m2 София, Симеоново, 245000 EUR