JPMorgan: Активите убежище вече не са това, което бяха

Причината - политиките за лесни пари създават среда с нулева доходност

Обновен: 17:20 | 28 септември 2020

Активите убежищa, разглеждани като традиционни инструменти за хеджиране, вече не се каквото бяха, коментират от JPMorgan, цитирани от Bloomberg.

Политиките за лесни пари всъщност принуждават инвеститорите да държат кеш и да избягват традиционни буфери, пишат стратези под ръководството Джон Норманд. Според анализаторите такива политики създават среда с нулева доходност, където цикличните активи могат да бъдат твърде трудни за хеджиране.

Според стратезите от американската инвестиционна банка този вид на консервативно мислене може да не стане достатъчно популярен, за да повлияе на посоката на рисковите пазари, но може да обезкуражи инвеститорите да диверсифицират капиталите си в други класове активи.

„Активите убежища осигуряват най-слабото си представяне и следователно най-лошата защита от хеджиране при всякакви разпродажби на акции поне от десетилетие насам,“ коментира Джон Норманд. По неговите думи парите, готови да бъдат инвестирани на фондовите пазари, за които се предполага, че в един момент ще се насочат към акции, облигации могат да поддържат развиващи се пазари на високи нива за неопределено време.

Индексът S&P 500 се понижи с около 8% спрямо нивото си от 2 септември вследствие на опасенията относно оценките, нарастващите случаи на зарезени с коронавирус и несигурността, произтичаща от изборите в САЩ. Дори когато акциите поевтиняха на някои големи борси, инструменти като държавните облигации, йената спрямо долара, швейцарския франк спрямо еврото и златото, не постигнаха значителни растежи и дори някои от тях отчетоха спадове.

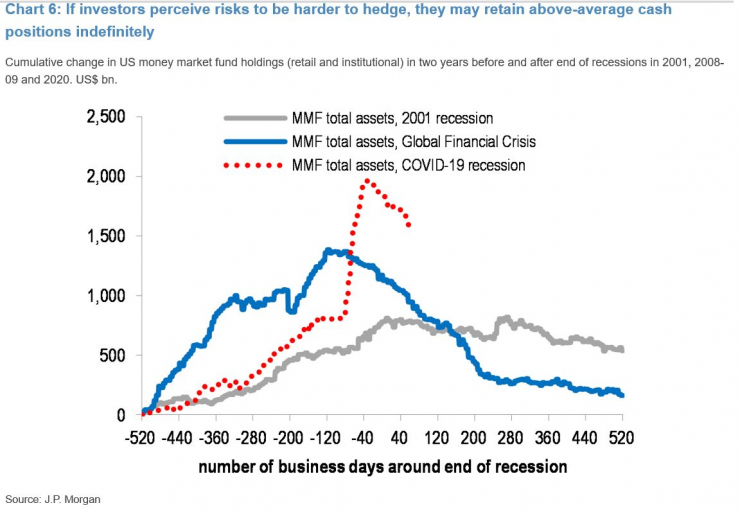

Нарастваща промяна в инвестициите на паричните фондове (на дребно и институционални) в двете години преди и след рецесиите през 2001, 2008-9 и 2020, в трилиони щатски долара. Графика: Bloomberg

Портфолио от хеджиращи инструменти като йената спрямо всички валути, доларът спрямо валутите на развиващите се пазари и златото спрямо валутите, все още си струва да бъде държано, поясняват от JPMorgan, тъй като тези инструменти успяха да реализират ръстове от 60% до 80% от основните спадове на фондовия пазар.

Изводите от страна на JPMorgan стават ясни на фона на продължаващия дебат за бъдещето на основния тип портфейл, разпределен между 60% в акции и 40% в облигации с цел балансиране на риска и доходността.

Някои анализатори са на мнение, че акциите на компании, които плащат дивиденти, не трябва да бъдат пренебрегвани. С глобална обща доходност на облигациите под 1%, акциите с устойчиви и нарастващи дивиденти изглеждат сравнително привлекателни, коментира главния инвестиционен директор на Citi Дейвид Байлин.

Според JPMorgan корекцията при акциите е до голяма степен приключила.

„Вероятно ще са необходими още два месеца, за да се разрешат несигурностите около посоката на американската политика, но този график не предвещава, че октомври и ноември ще донесат значителни, по-нататъшни спадове на пазара“, поясни Джон Норманд от JPMorgan. По негови думи пазарите може да се намират в етап "три четвърти" от тяхната корекция, ако се приеме, че глобалният растеж не е напът да постигне представяне под общия тренд през четвъртото тримесечие.