Кризата с недвижимите имоти ще удари банките в Китай с $350 млрд.

Инвестициите в недвижими имоти, които са 20% от брутния вътрешен продукт на страната, спаднаха с 9,4% през юни

Обновен: 1 August 2022 | 13:00

Автор: Галина Маринова

Китайските банки са изправени пред финансови загуби в размер на 350 млрд. долара при най-лош сценарий, тъй като доверието в пазара на недвижими имоти в страната спада, а властите се борят да овладеят задълбочаващите се сътресения, пише Bloomberg.

Разрастващата се криза на спрените проекти подкопа доверието на стотици хиляди купувачи на жилища, предизвиквайки бойкот на ипотечните кредити в повече от 90 града и предупреждения за по-широки системни рискове. Сега големият въпрос е не дали, а колко силно ще засегне банковата система на страната, която е на стойност 56 трилиона долара.

При най-лошия сценарий S&P Global Ratings изчислява, че 2,4 трилиона юана (356 млрд. долара), или 6,4% от ипотеките, са изложени на риск, докато Deutsche Bank AG предупреждава, че поне 7% от жилищните кредити са в опасност. Досега регистрираните банки са отчели само 2,1 млрд. юана просрочени ипотечни кредити като пряко засегнати от действията на бойкота.

"Банките са хванати по средата", казва Жиу Чен, професор по финанси в Бизнес училището на Университета на Хонконг. "Ако те не помогнат на предприемачите да завършат проектите, в крайна сметка ще загубят много повече. Ако го направят, това, разбира се, ще зарадва правителството, но те увеличават още повече експозицията си към забавени проекти в областта на недвижимите имоти."

Вече разтърсван от насрещния вятър, предизвикан от забавянето на икономическия растеж, смущенията на Covid и рекордно високата младежка безработица, Пекин поставя финансовата и социалната стабилност на първо място сред приоритетите си. Усилията, които са били обмисляни досега, включват гратисен период за изплащане на ипотечни кредити и подкрепен от централната банка фонд, който да оказва финансова подкрепа на строителните предприемачи. Така или иначе, от банките се очаква да играят активна роля в съгласуваното държавно спасяване.

Ето пет графики, които показват защо кризата може да ескалира и да подкопае финансовата стабилност:

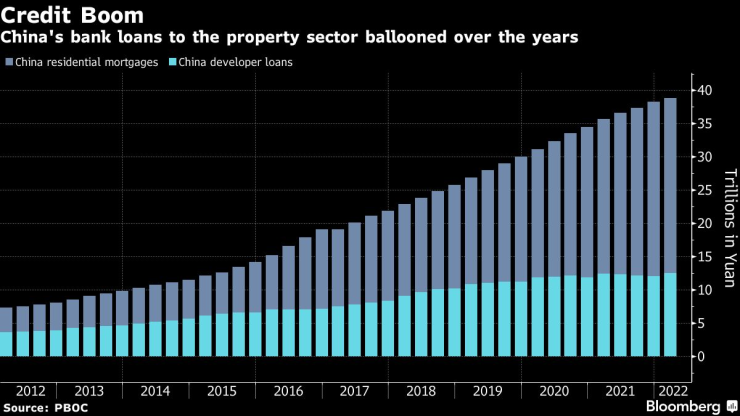

Експозицията на китайските банки към сектора на недвижимите имоти надхвърля тази на всяка друга индустрия. По данни на Китайската народна банка в края на март неизплатените ипотечни кредити са 39 трилиона юана, а заемите за строителни предприемачи - още 13 трилиона юана.

Пазарът на недвижими имоти е "най-висшата основа" за финансовата стабилност в Китай, заяви управляващият директор на Teneo Holdings Габриел Вилдау в бележка от този месец.

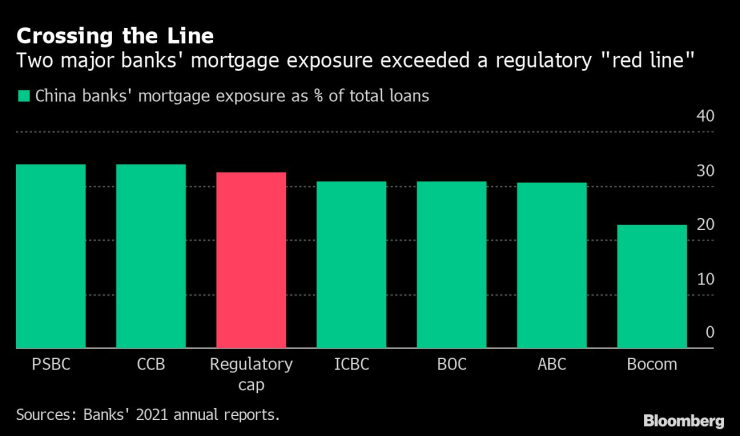

Тъй като властите се стремят да контролират рисковете, кредиторите с висока експозиция могат да бъдат подложени на по-строг контрол. В края на 2021 г. ипотеките съставляваха около 34% от общия размер на кредитите в Postal Savings Bank of China Co. и China Construction Bank Corp. и надхвърляха регулаторния лимит от 32,5% за най-големите банки.

Около 7% от необслужваните ипотечни кредити могат да бъдат засегнати, ако неизпълнението се разпространи, според анализатора на Deutsche Bank Лучия Куонг. Според нея тази оценка все още може да е консервативна предвид ограничения достъп до информация за незавършените проекти.

Според доклад на Франсис Чан и Кристи Хунг, анализатори на Bloomberg Intelligence, за да ограничи последиците, Китай може да използва излишния капитал и провизиите за кредити на 10-те си най-големи кредитори, които възлизат общо на 4,8 трилиона юана.

Местните банки - търговските кредитори в градовете и селата - биха могли да поемат по-голяма отговорност от държавните банки въз основа на предишни спасителни мерки, както и поради по-силните им връзки с местното управление, въпреки че капиталовите им буфери изостават значително от средните за сектора.

През първата половина на годината китайските банки набраха рекордно количество капитал от продажби на облигации, тъй като се подготвят за потенциален скок на проблемните кредити.

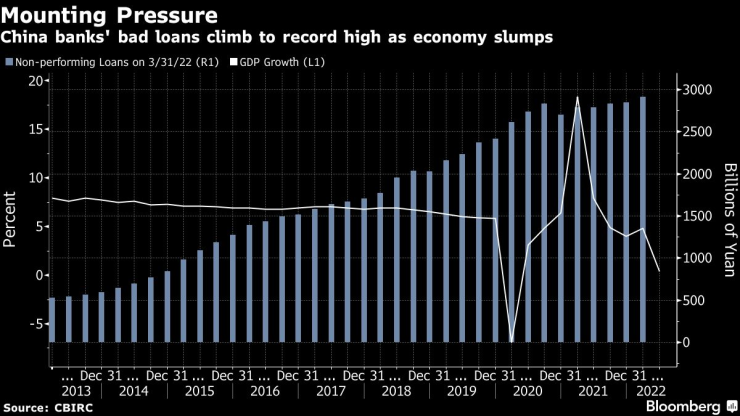

Лошите кредити на заемодателите, които в края на март възлизат на 2,9 трлн. юана, са на път да достигнат нови рекорди и допълнително да натоварят икономиката, която се разширява с най-бавните темпове от началото на епидемията от Covid.

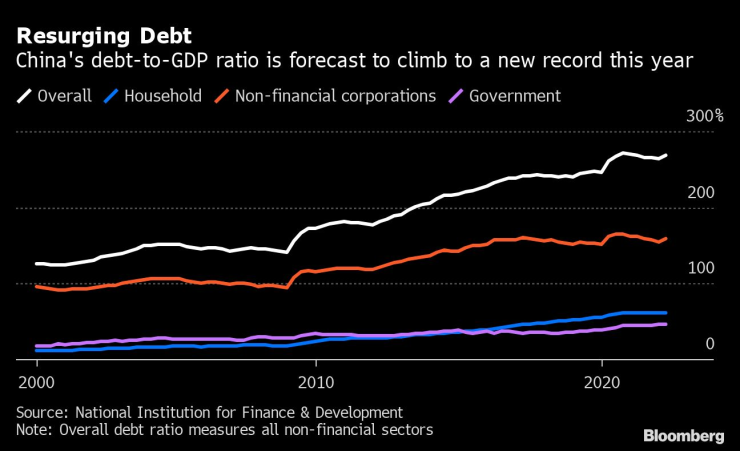

Въпреки че се очаква общият дълг на Китай спрямо БВП да се покачи до нов рекорд през тази година, потребителите не са склонни да поемат повече заеми. Това разпали дебат за риска Китай да изпадне в "балансова рецесия", при която домакинствата и компаниите ще намалят разходите и инвестициите си.

Растежът на разполагаемия доход се забавя, което допълнително влошава способността на купувачите на жилища да обслужват дълговете си. През юни слабостта на цените на жилищата в Китай се разпространи в 48 от 70 големи града, в сравнение с 20 през януари.

S&P Global прогнозира, че продажбите на жилища може да спаднат с до 33% през тази година на фона на бойкота на ипотечните кредити, което допълнително ще свие ликвидността на затруднените строителни предприемачи и ще доведе до повече фалити. По данни на Teneo през изминалата година около 28 от 100-те най-големи строителни предприемачи по обем на продажбите или не са изпълнили задълженията си, или са договорили с кредиторите удължаване на срока на дълга.

Инвестициите в недвижими имоти, които стимулират търсенето на стоки и услуги, съставляващи около 20% от брутния вътрешен продукт на страната, спаднаха с 9,4% през юни.

Печалбите на банките са застрашени. След като миналата година отбелязаха най-бързото нарастване на печалбата от близо десетилетие, кредиторите в страната са изправени пред предизвикателство през 2022 г., тъй като правителството ги притиска да подкрепят икономиката за сметка на приходите.

Забавяне на растежа на инвестициите в недвижими имоти с 10 процентни пункта се превръща в увеличение на общия размер на лошите кредити с 28 базисни пункта, което означава 17% спад на печалбите им през 2022 г., изчисляват анализаторите на Citigroup, ръководени от Джуди Джан, в доклад от 19 юли.

Индексът Hang Seng на банките от континенталната част на страната се понижи с 12% през този месец.