M&A пазарът отстъпва, за да се засили или добрите години вече изтекоха?

Обемите на пазара по сливания и придобивания се понижават, но някои инвеститори все още виждат възможности

Обновен: 12:45 | 1 юли 2022

Шест месеца след най-натоварената година в историята инвеститорите се изправят пред реалността, че забавянето на пазара на сливания и придобивания може да е нещо повече от временно явление.

Глобалните обеми на M&A пазара се понижават със 17% на годишна база до 2,1 трилиона долара според данни на Bloomberg. Ускорението на инфлацията, ястребовите нагласи на централните банки, войната в Украйна и трусовете по веригите на доставка бързо охладиха пазара след рекордните нива през 2021 г.

Банките също се оттеглят от кредитирането на големи сделки, което удря частния капитал, който подхранваше бума. Сделките се понижават на всички основно региони и в повечето сектори.

Въпреки че банкерите удобно отбелязват, че активността остава над историческите средни стойности, M&A пазарът обикновено изостава от капиталовия с няколко месеца. Шумът около компаниите със специално предназначение също заглъхва, блокирайки друг път към сливанията.

„Знаем, че циклите на M&A пазара винаги закъсняват“, коментира Оливър Луткенс, BNP Paribas. „Купувачите и продавачите обикновено сключват сделки по сливания и придобивания, докато икономиката наистина не смени посоката си, защото искат да приключат добро споразумение, преди да е станало твърде късно“, обяснява той.

Обемите на M&A пазара остават над историческите средни нива през първите шест месеца на годината. Графика: Bloomberg

Преследването на големи, стратегически придобивания едва ли ще бъде приоритет за много компании през следващите месеци, тъй като те се фокусират върху подготовката на бизнеса си за възможна рецесия. Нарастващите цени на стоките, които удрят потребителските разходи по целия свят, продължават да тежат на цените на акциите и увереността.

„Ще има волатилност през втората половина“ на годината, смята Майкъл Сантини, UBS Group.

„Вероятно се подготвяме за по-активен пазар на сливания и придобивания и първични публични предлагания през 2023 г., тъй като цикълът на повишаване на лихвените проценти на Федералния резерв може да приключи, когато излезем от 2022 г., а и ще имаме повече яснота за икономическите перспективи“.

Някои инвеститори продължават да правят залози, включително инфраструктурни фондове, търсещи активи, които обещават силна и стабилна възвръщаемост на фона на волатилността. Тази година Blackstone си партнира с италианското семейство Бенетон в опит да придобие магистралния оператор Atlantia; National Grid се съгласи да продаде 60-процентен дял от своя бизнес за пренос на газ за 9,6 милиарда британски лири; групи се борят за участие в звено на Deutsche Telekom за 20 милиарда евро.

Технологичният сектор все още предоставя добри възможности на пазара на сливания и придобивания. Графика: Bloomberg

Технологичният сектор все още предлага добри възможности за сключване на сделки и вече е осигурил двете най-големи споразумения за годината: покупката на Microsoft за 69 милиарда долара на производителя на видеоигри Activision Blizzard и придобиването на Broadcom за приблизително 61 милиарда долара на доставчика на облачни изчисления VMware.

„Компаниите все още разполагат с рекордни нива на кеш, така че ще бъдат в състояние да действат по стратегически възможности на по-атрактивни оценки“, коментира Самир Сингх, Citigroup.

„Това е момент на възможност за тях, имайки предвид краткосрочната нестабилност на финансовите пазари".

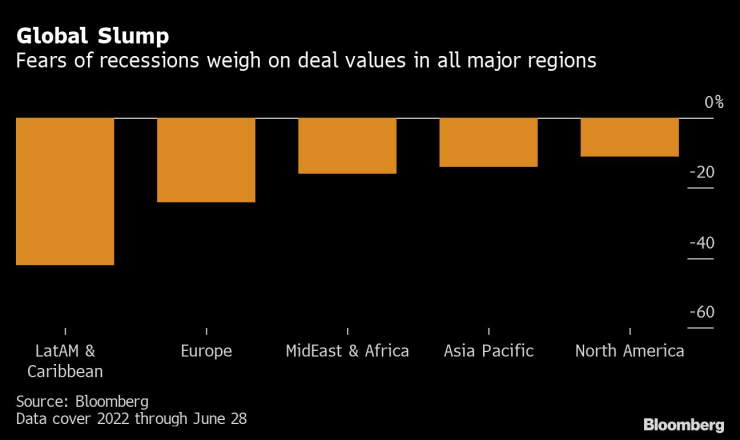

Страховете от рецесия понижават цените на сделките на всички основни пазари. Графика: Bloomberg

Разбира се, стресът на глобалните пазари е тласък за сключване на сделки по сливания и придобивания за някои компании. Необходимостта от бързо адаптиране към променящите се навици на потребителите, трусовете по веригите на доставка или ускоряването на прехода към по-чисти форми на енергия са предпоставки за придобивания или корпоративни промени.

„Всички гледат към новия свят, мислейки за предизвикателства като инфлацията, енергийните доставки, Украйна и икономическото забавяне“, каза Луткенс от BNP Paribas.

„Приоритетите се изместват и се насочват към различни видове сделки“.

През последните месеци автомобилната група Renault начерта план за създаване на отделни бизнеси за електрически превозни средства и за коли с двигатели с вътрешно горене; производителят на лекарства GSK продължи с отделянето на своето звено за здравеопазване; хранителният гигант Kellogg преминава към разделянето си на три компании.

„Това е доста смесено усещане – пазарът става все по-хладен“, коментира Ерик М. Сведенбърг, партньор в Simpson Thacher & Bartlett. „Пазарът на сделки не е затворен, просто е по-премерен“, добавя той.