Най-големият срив от 1997 година поставя в безизходица азиатските централни банки

Фед намекна за ново голямо увеличение на лихвите през юли, така че проблемите за азиатските валути не са приключили

Обновен: 19:41 | 29 юни 2022

Рязкото поскъпване на щатския долар означава, че това е най-тежкото тримесечие за азиатските валути от 1997 година, освен това поставя и дилема за централните банкери, пише Bloomberg.

Те вече се борят с най-бързите темпове на инфлация от десетилетия и са изправени пред важни решения: дали насилствено да вдигнати разходите по заемите, за да предпазят своите валути и да рискуват да навредят на растежа, да харчат резерви, които са трупали в продължение на години, за да се намесят на чуждестранните валутни пазари или просто да се оттеглят и да изчакат пазарът да се саморегулира.

„Централните банкери бяха изтласкани в трудна позиция да затягат политиката си, въпреки че възстановяването от пандемията още не е завършено, а над нас е надвиснала и сянката на предстоящата рецесия в САЩ,“ казва Юджения Викторино, ръководител азиатска стратегия в Skandinaviska Enskilda Banken AB. “Силният долар усложнява ситуацията и увеличава натиска за затягане на паричната политика докато слабите валути влошават привнесената инфлация.”

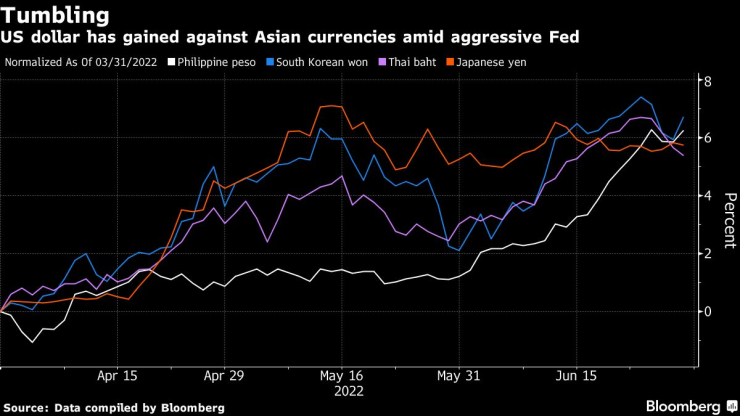

Повечето валути на развиващи се икономика поевтиняха в сряда, водени от южнокорейския вон. Инвеститорите се тревожат все повече от рецесия в САЩ и потърсиха спасение при щатския долар. Филипинското песо, индийската рупия и тайванския бат също поевтиняха.

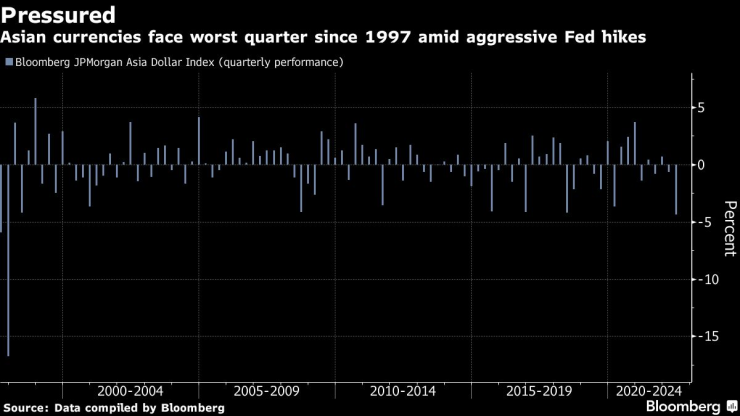

Индексът на Bloomberg JPMorgan Asia Dollar Index се насочва към спад от 4,4% през това тримесечие. Това е най-стръмното понижение от 1997 г., когато азиатската финансова криза удари валутите. Централните банки в Азия изостават от конкурентите на развиващите се пазари в повишаването на лихвите, тъй като се стремят да ускорят възстановяването от пандемията. Макар и по различни причини, йената загуби 11% от стойността си спрямо долара от края на март насам на фона на нарастващата разлика в доходността, тъй като Федералният резерв повишава лихвите, докато Централната банка на Япония се придържа към свръхразхлабената си парична политика.

Но азиатските централни банки може да се наложи да променят хода си, тъй като потребителските цени непрекъснато се движат нагоре, а по-слабите валути засилват опасенията относно внесената инфлация. Централната банка на Филипините сигнализира за поне още едно увеличение на лихвите през август след две движения от четвърт пункт, докато Корейската централна банка остави отворена възможността за по-голямо от обичайното повишение през юли.

„Инфлацията се оказва устойчива и може да се наложи централните банки да предприемат по-ранни от очакваното действия и да бъдат дори по-агресивни от очакваното“, каза Еди Чун, старши стратег за нововъзникващите пазари в Credit Agricole CIB в Хонконг. „За момента растежът все още се запазва и това им дава свобода да се съсредоточат върху борбата с инфлацията.

По-бързото и по-агресивно повишаване на лихвите може да подкрепи азиатските валути, които отслабнаха през това тримесечие, тъй като Федералния резерв започна агресивно да увеличава разходите по заемите в страната. Южнокорейският вон и филипинското песо загубиха повече от 5% спрямо долара.

Обезценяването на валутата може да накара регионалните централни банки да затегнат политиките си, „ако то увеличи вносната инфлация върху вече наблюдаваната инфлация от страна на предлагането“, пишат икономисти от Morgan Stanley, водени от Дейи Тан в доклад, публикуван в неделя. Анализаторите прогнозират, че повишаването на лихвите ще продължи на фона на нарастващите инфлационни очаквания.

Централните банки вече са изтеглили милиарди долари от валутните си резерви, за да забавят спада на своите валути. Запасите в Тайланд и Индонезия паднаха до най-ниското си ниво от 2020 г., тъй като служителите обещават да ограничат волатилността на своите валути, като засега въздържат повишаването на лихвите.

Но най-лошото може би тепърва предстои за азиатските валути, тъй като Фед сигнализира за ново голямо увеличение през юли, като трейдърите са включили в оценката си ставка от 75 базисни пункта. Goldman Sachs Group Inc. предупреди, че високодоходните валути като индийската рупия и индонезийската рупия може да поевтинеят на фона на влошаването на външните финанси и тъй като затягането на Фед стимулира настроенията за намаляване на риска.

Разбира се, дори и при падане на валутите, „едва ли централните банки в региона да се доближат до покачването на лихвите на Фед“, пише в доклад Мигел Чанко, главен икономист за нововъзникващи икономики в Азия в Pantheon Macroeconomics Ltd. понеделник. „Резервите остават достатъчно големи и вероятно ще продължат да се използват, за да смекчат прекомерната волатилност на валутата.