Путин направи повече за въгледобивната индустрия в САЩ, отколкото Тръмп

Умиращото изкопаемо гориво беше внезапно съживено от войната в Украйна, пише Лиъм Денинг в свой коментар за Bloomberg

Обновен: 11:27 | 14 май 2022

„Енергийното господство“, подкрепяно от президента Доналд Тръмп, никога не направи много за въгледобивната индустрия на САЩ. Енергийният дисонанс обаче, отприщен от руския президент Владимир Путин, се оказва ефективен. Референтните цени на термичните въглища достигнаха трицифрени стойности през април за първи път от 2008 г. Акциите на Peabody Energy Corp., най-големият производител на въглища в САЩ по пазарна капитализация, скочиха с две трети от края на февруари.

Умиращото изкопаемо гориво беше внезапно съживено от войната в Украйна, пише Лиъм Денинг в свой коментар за Bloomberg.

Както и при други стоки, произведени от Русия, от петрол до никел до зърно, перспективата част от глобалните доставки на въглища внезапно да бъдат недостъпни доведе до скок на цената. Русия е третият по големина износител в света на термични въглища - вида, използван за производство на електроенергия - което представлява 15% от морската търговия. Подобно на това, което се случи с природния газ, зависимостта на Европа от руските въглища се e увеличавала, докато собственото й производство е намалявало. Независимо от това, разкритията за предполагаеми руски военни престъпления в предградията на Киев тласнаха Европейския съюз към забрана на вноса на руски въглища, изпращайки разрушителни вълни през световния пазар.

Освен директните санкции, въздействието на войната върху природния газ също стимулира въглищата. Двете горива се конкурират в производството на електроенергия, така че когато цените на газа скочат, въглищата изглеждат по-привлекателни. В днешна Европа това е валидно дори когато вземете предвид цената на въглеродните емисии, които са много по-високи за енергията, произведена от въглища. През 2021 г., когато Европа се възстанови от пандемията и свързаните с Русия запаси от газ в Централна Европа намаляха мистериозно, цената на газа започна да нараства, увеличавайки търсенето и цената на въглищата. И тогава Русия нахлу в Украйна.

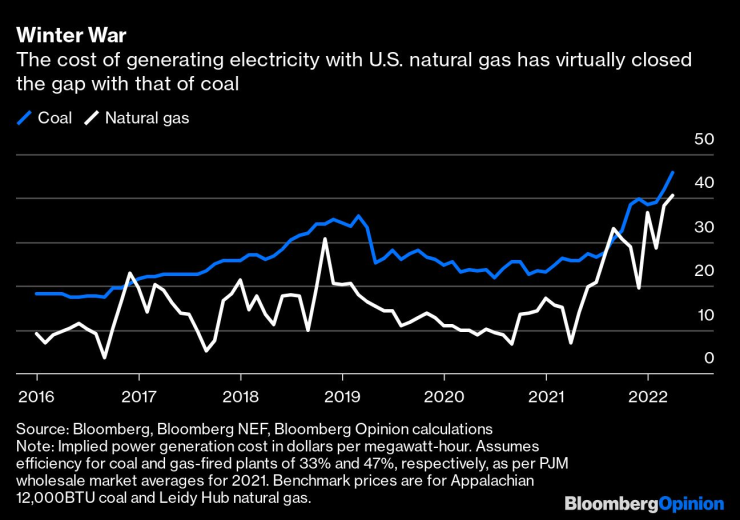

Американските производители на въглища се възползват от подобна динамика. Възстановяването от Covid-19 тласкаше цената на енергията като цяло и след като производството на въглища се срина по време на пандемията, запасите паднаха до най-ниското си ниво от четири десетилетия. Междувременно бавната реакция на американските сондажи на по-високите цени на петрола също поддържа капак върху производството на газ, повишавайки цената му спрямо въглищата и по този начин кара генераторите на електроенергия да изгарят повече въглища. Сега, на всичкото отгоре, руската война повишава търсенето на по-безопасен износ на гориво от САЩ. Плюс това повишаването на европейските цени на газа се връща донякъде към газовия пазар в САЩ, като стимулира търсенето на товари от втечнен природен газ.

Значението на износа за американския въгледобив нарасна през последното десетилетие, тъй като вътрешното потребление спадна. Наводнението от евтин шистов газ разби търсенето на въглища, поради което заявената подкрепа на Тръмп както за добив, така и за фракинг беше донякъде самоунищожителна. Производителите на електроенергия купиха само 450 милиона тона въглища миналата година, повече от 2020 г., но по-малко от половината от 2008 г. Междувременно износът на термични въглища скочи почти наполовина през 2021 г. до 40 милиона тона.

Европа обаче не трябва да очаква американска въглищна армада да пресече Атлантическия океан. Договорните задължения към други купувачи и стесненият железопътен и пристанищен капацитет на източното крайбрежие ще ограничат по-нататъшното увеличение на износа; анализаторите на суровините от Bank of America прогнозират може би допълнителни 2 милиона тона тази година.

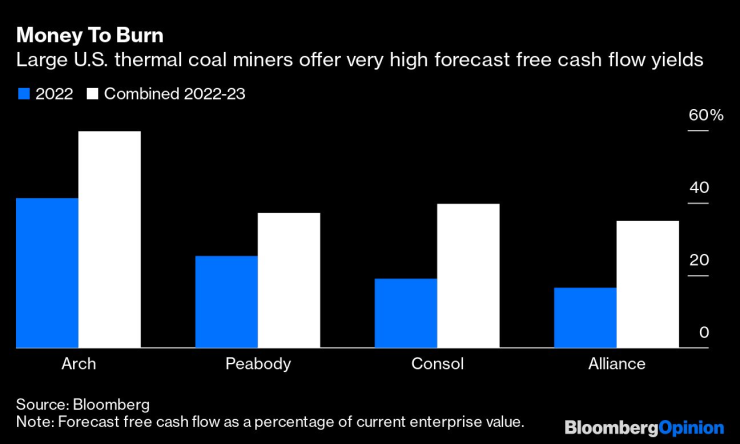

Освен това, подобно на онези неохотни сондажи на газ, американските миньори станаха предпазливи, наказани от множество фалити и очевидния спад в потреблението на термични въглища, независимо от периодичните увеличения. Въпреки удивителните ръстове, комбинираната пазарна стойност на четири от най-големите термични въгледобивни предприятия - Peabody, Arch Resources Inc., Alliance Resource Partners LP и Consol Energy Inc. - е под 9 милиарда долара. Като група те насочиха бизнеса си към металургични въглища, използвани за производство на стомана. Arch рекламира това като по-съобразено с декарбонизиращия свят - вятърните турбини са направени от стомана - и дори изхвърли думата "въглища" от името си. Вместо да удвоят растежа, тези компании се превърнаха в банкомати. В комбинация се очаква те да генерират свободен паричен поток тази година и следващата, еквивалентен на повече от 40% от стойността на предприятието им.

Макар че американските минни компании няма вероятност да увеличат износа много в отговор на войната на Путин, цената, която получават за товарите, ще отразява премията за сигурност, която сега преминава през световните стокови пазари. Намалените конкурентни доставки на въглища плюс скъпия природен газ са печелившата формула за печалбите на компанииите.

Путин обаче също представлява най-големият риск за това уравнение. Същата руска бруталност, която накара ЕС да санкционира търговията с въглища, може да предизвика допълнителни смущения, ако войната ескалира допълнително. Например, ако по-важното снабдяване с газ бъде допълнително ограничено (от двете страни), това би повишило цените на газа до астрономически нива. Това би било от полза за въглищата, на теория, но също така би предвещало пълно унищожаване на търсенето, тъй като големи части от Европа се поддадоха на енергийни икономии или рецесия.

В сегашната ситуация унищожаването на търсенето може скоро да настъпи на други пазари. Индия, например, има малко евтини опции за какъвто и да е внос на изкопаеми горива - с изключение на намалените руски товари - и това е най-големият пазар за износ на въглища в САЩ. Междувременно, ако цените на петрола останат високи, е по-вероятно американските сондажи да увеличат производството, засилвайки местните доставки на природен газ и връщайки го обратно към отстъпка спрямо въглищата за производство на енергия.

Доколкото тази криза осигурява неочаквани печалби на американските въгледобивни предприятия, опитът от последното десетилетие учи компаниите да ги банкират – вместо да залагат на дълготрайността им.

Лиъм Денинг е колумнист на Bloomberg Opinion, който отразява енергетиката и суровините. Бивш инвестиционен банкер, той беше редактор на рубруката Heard on the Street на The Wall Street Journal и репортер за Financial Times.