Турция поиска от банките да поддържат ниски лихви по търговските заеми

Благодарение на предпочитаната от Ердоган свръхсвободна парична политика, турската икономика напредна, докато излизаше от пандемията

Автор: Зорница Крушарска

Турция настоява търговските банки да намалят лихвените проценти по заемите за компании, след като тази седмица централната банка предприе действия за стимулиране на икономиката с изненадващо намаляване на лихвените проценти, съобщи Bloomberg.

Днес бяха публикувани правила, които ще принудят банките да доближат лихвите по търговските заеми до основния лихвен процент на Турция в опит да противодействат на признаците за забавяне на икономиката на страната с 800 млрд. долара.

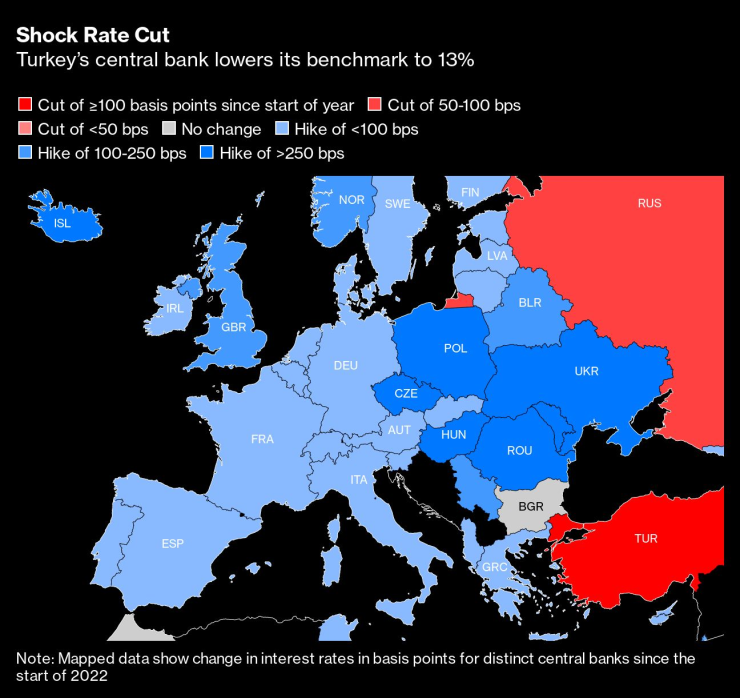

Регулациите последваха решението на централната банка от четвъртък да намали основния си лихвен процент до 13%, въпреки че инфлацията е на 24-годишен връх от 80%. Целта е да се поддържат относително по-евтини парични потоци към компаниите и да се създават работни места, тъй като Турция се подготвя за изборите през 2023 г.

Наказания за банките

Регулаторният орган заяви, че правилата ще засилят т.нар. трансмисионен механизъм, или способността му да влияе върху цената на парите, които банките отпускат на своите клиенти.

Но по-голямата част от промените са насочени към понижаване на цената на кредитите за корпоративни клиенти. Кредиторите, които начисляват твърде високи такси или отпускат твърде агресивни заеми, ще бъдат задължени да заделят по-голямо количество активи в лири в централната банка.

Кредиторите, които искат лихвени проценти от 22,85 % до 29,4 % по нови търговски заеми, ще трябва да блокират в паричния орган облигации в лири на стойност 20% от новите кредити. За още по-високи лихвени проценти съотношението се увеличава до 90%.

Новите разпоредби се прилагат за кредити, които ще бъдат отпуснати до края на годината, а лихвеният диапазон ще остане обвързан с официалния лихвен процент.

Защо сега?

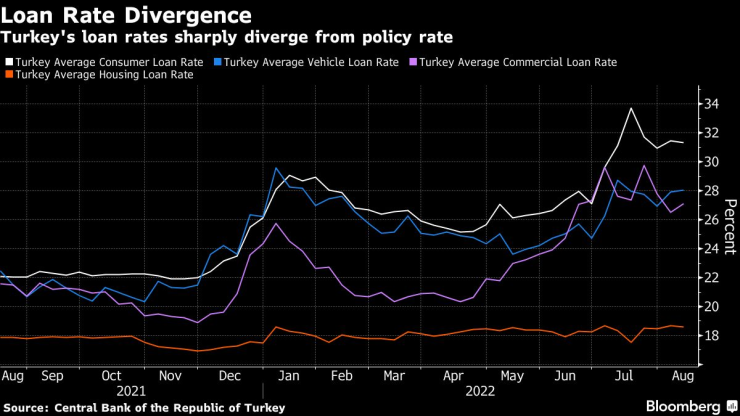

През последните месеци се наблюдава рязко разминаване между официалния лихвен процент на Турция и цената на кредитите в банковия сектор. Сега кредиторите начисляват повече от два пъти по-високи такси от лихвения процент на централната банка, който се задържаше на ниво от 14% от декември до понижението в четвъртък.

Средният лихвен процент по търговските заеми в лири скочи до 30% през юли, което е най-високата стойност от четири години насам. Макар че тя леко спадна на фона на оплакванията на бизнеса от недостиг на финансиране, към 12 август тя все още е 27% според официалните данни.

Стимулирането на икономиката чрез кредитиране е политика, която отдавна е предпочитана от администрацията на президента Реджеп Тайип Ердоган. След опита за преврат през 2016 г. турското правителство въведе Фонд за гарантиране на кредитите, чрез който компаниите можеха да получат достъп до заеми, гарантирани от държавата.

В крайна сметка подходът даде обратен ефект, тъй като изобилното кредитиране доведе до прегряване на икономиката и допринесе за срива на лирата през август 2018 г.

В последно време, благодарение на предпочитаната от президента свръхсвободна парична политика, турската икономика напредна, докато излизаше от пандемията, и продължи да се развива с един от най-бързите темпове в Г-20.

Но тази седмица централната банка предупреди за "известно намаляване на инерцията в икономическата активност" в началото на третото тримесечие.

Валутни проблеми

Внезапното възобновяване на паричните облекчения излага на риск лирата, която е една от най-зле представящите се валути в света през тази година. Валутата отслабна с 1% спрямо щатския долар след решението за лихвения процент, достигайки най-ниското си ниво от 20 декември насам, преди да намали загубите.

Политиците в Турция следват решимостта на Ердоган да понижи разходите по заемите колкото е възможно повече преди изборите, насрочени за юни. Но повишаването на цените се очертава като основна заплаха за популярността на турския лидер, а новите регулации едва ли са убедителен аргумент, че паричната власт разглежда инфлацията като свой приоритет номер едно.

Принуждаването на банките да отпускат заеми при по-ниски лихви подчертава опасенията от прегряване и не само няма да допринесе за справяне с инфлацията, но и ще я влоши - казва Тим Аш, стратег за развиващите се пазари в BlueBay Asset Management.

Тази седмица централната банка повиши прогнозата си за инфлацията през 2022 г. с почти 18 процентни пункта, очаквайки в края на годината тя да достигне 60%, което е 12 пъти повече от официалната цел, а до няколко месеца се очаква да достигне връх от около 85%.