Април даде на инвеститорите на фондовите пазари по малко от всичко: сълзи, когато цените на акциите се сринаха, когато президентът Доналд Тръмп започна глобална търговска война, облекчение, когато те се възстановиха, когато той спря някои от най-суровите си мита, и объркване, когато те се повишиха въпреки нарастващите признаци на икономически сътресения.

Сега, когато май дойде, Уолстрийт просто се надява на някаква яснота относно търговските политики на администрацията на Тръмп и очакванията на корпоративна Америка за растеж. Но инвеститорите вероятно не трябва да почакат, тъй като несигурността изглежда е водещата дума в този момент.

Търговията в сряда беше нагледен пример за тази несигурност. Индексът S&P 500 се срина при отварянето на борсата, като бързо спадна с цели 2,3%, след като докладите показаха, че икономиката на САЩ се е свила през април за първи път от 2022 г. насам и че наемането на служители в американските компании се е забавило. Но той се възстанови през деня, а след това избухна в зелено около пет минути преди затварянето, за да завърши месеца със серия от седем печеливши сесии.

„Този месец беше като класическо влакче в увеселителен парк“, каза Скот Ладнър, главен инвестиционен директор в Horizon Investments LLC. "Преминахме от много бичи настроени на 1 април до изключително мечи на 3 април и всъщност само едно нещо се промени. Оттук нататък посоката на движение трябва да е ясна."

S&P 500 се понижи с 11%, след което се повиши с 12% от дъното

Ако погледнем цифрите, колебанията на фондовия пазар през април са доста забележителни. След обявяването на митата от Тръмп на 2 април S&P 500 се срина с повече от 12% за четири сесии. На 9 април Тръмп даде заден ход, като сложи 90-дневна пауза на някои от най-обременителните си налози, което предизвика скок от 9,5% - най-голямото еднодневно рали от 17 години насам. Оттогава насам пазарът се движи нагоре, като S&P завърши месеца с понижение от по-малко от 1%.

Позиционирането в тези условия

Но под предпазливия отскок се крие тревожно усещане за това, което предстои.

„Когато погледнете позиционирането, е пределно ясно, че “проблемната търговия„ оттук нататък е все още по-сериозна", каза Ладнър, който се описва като „мечка с ниска убеденост“ в момента. Поглеждайки надолу обаче, той вижда няколко потенциални бичи катализатора, като например едно или няколко търговски споразумения, намаляване на данъците и евентуално по-ниска обща митническа ставка след приключване на всички преговори.

В момента Ладнер продава американски акции в полза на международна експозиция, но не преминава към пари в брой. И той не е сам. Притокът на средства в капиталовите фондове продължава да бъде силен, но те се насочват от САЩ към останалата част на света, според данни на Deutsche Bank AG от петък. Позиционирането от страна на систематичните стратегии все още е много слабо, докато дискреционните инвеститори са се върнали към почти неутрални нива.

Въпреки това, според Параг Татте от Deustche Bank, през последните две седмици общото позициониране на акциите се е повишило, след като Тръмп обяви паузата на митата.

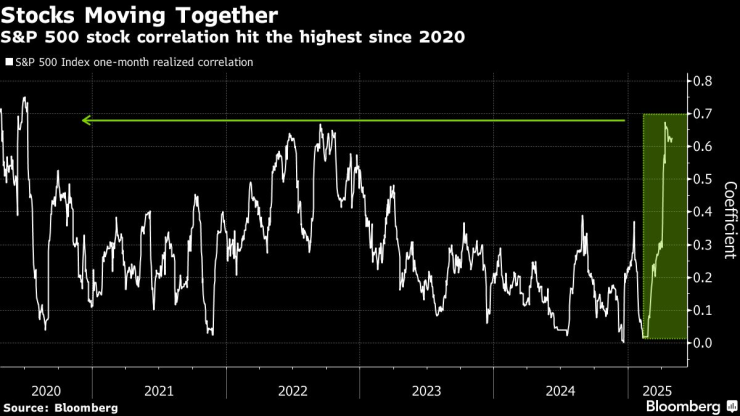

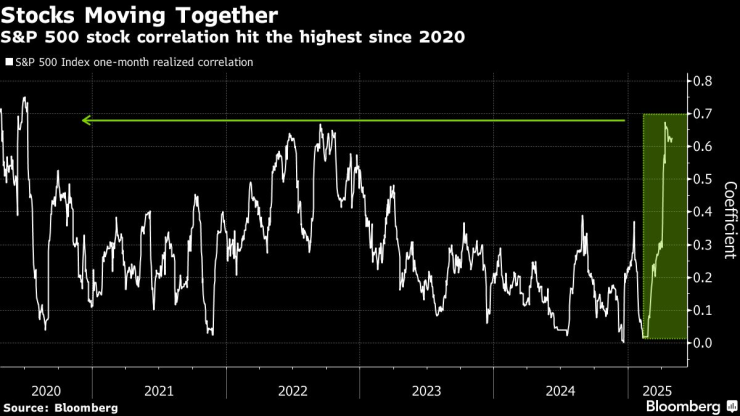

Висока корелация

Еднопосочният фокус на Уолстрийт върху търговските преговори доведе до това, че корелацията между компаниите, които съставляваттавляват S&P 500, достигна най-високото си ниво от 2020 г. насам. Това означава, че пазарът се движи като монолит, което оставя малко места за подслон, ако настъпи бедствие.

Корелацията между акциите на отделните компании в S&P 500 се повишава

Нарастващ песимизъм

Междувременно инвеститорите стават все по-песимистично настроени. Наблюдаваното отблизо проучване на Американската асоциация на индивидуалните инвеститори показва, че мечите настроения - или очакванията, че цените на акциите ще спаднат през следващите шест месеца - са необичайно високи и надвишават историческата средна стойност за 21-ви път от 23 седмици.

Мечите настроения се повишават

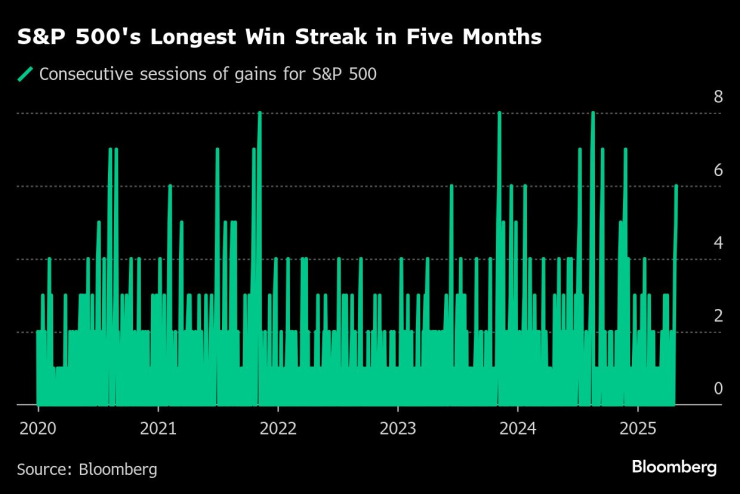

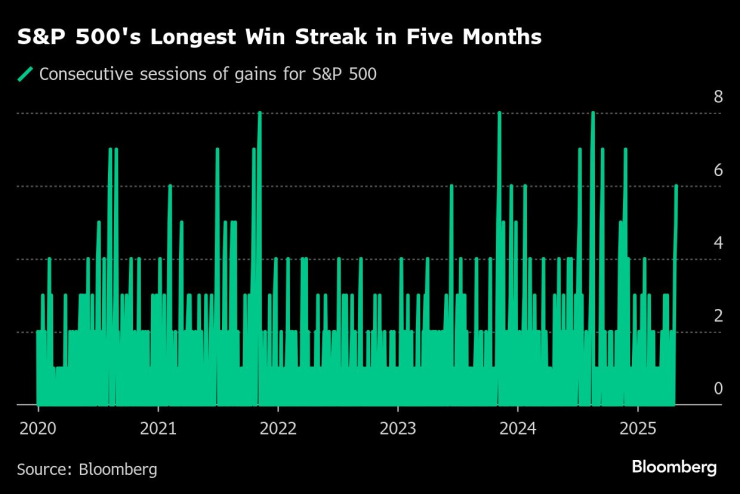

Силно затваряне

По ирония на съдбата крайно мечи настроенията и ниското позициониране обикновено са рецепта за резки възстановявания, което се случва в S&P 500. Шестдневната му печеливша серия е най-дългата от ноември, когато беше избран Тръмп, а печалбата през тези сесии е най-голямата от март 2022 г. насам.

Това е най-дългата сесия от покачвания на S&P 500 от пет месеца насам

Все пак пазарните специалисти съветват за предпазливост. Спадът на S&P 500 през тази година е в съответствие със спадовете, наблюдавани при предишни плитки рецесии или периоди на министагфлация, пишат стратезите на HSBC в бележка до клиентите си във вторник. Някои трейдъри около волатилността повтарят подобни опасения - не се успокоявайте прекалено и хеджирайте, докато е евтино.

Евтина застраховка

Цената на едномесечните Put договори върху бенчмарковия индекс, които се използват за защита от спад на акциите, в сравнение с call контрактите - които се възползват от нарастващите цени на акциите - е на най-ниското си ниво от 2 април насам.

Цената за хеджиране пада

Несигурността остава

Стратезите и инвеститорите се притесняват, че рязкото обръщане в представянето на акциите от най-ниските нива в началото на месеца е в резултат на все още високите нива на несигурност. Въпреки че Тръмп и неговата администрация отстъпиха от още мита след първоначалната пауза - като например облекчението за автомобилната индустрия - решението на глобалната търговска война, която той започна, остава далеч.

А президентът продължава да добавя рискове към микса, като например многократните му нападки срещу председателя на Федералния резерв Джером Пауъл, който е доверена фигура на Уолстрийт. Във вторник Тръмп отново се нахвърли върху Пауъл, докато утвърждаваше икономическите си политики и митата.

S&P 500 и NASDAQ 100 паднаха с над 10%, но след това възстановиха част от позициите

Всичко това води до възстановяване, което може да е реално, но едва ли ще продължи дълго, казва Пол Кристофър, ръководител на глобалната инвестиционна стратегия в Wells Fargo Investment Institute.

„Изглежда, че този пазар е в процес на достигане на дъното/консолидация, който обикновено наблюдаваме след резки спадове“, каза Кристофър. „Макар че може да не видим пълно възстановяване на скорошните дъна, вероятно ще се върнем към тази зона.“

Клуб Investor с Ивайло Лаков /п./

Клуб Investor с Ивайло Лаков /п./

Читалище "Васил Левски 1945 г." ще зарадва варненци с безплатен коледен спектакъл

Читалище "Васил Левски 1945 г." ще зарадва варненци с безплатен коледен спектакъл  Какво време ни очаква за студентския празник?

Какво време ни очаква за студентския празник?  Може ли изкуственият интелект да намали броя на върнатите покупки от е-магазини?

Може ли изкуственият интелект да намали броя на върнатите покупки от е-магазини?  Бездомници превзеха подлезите във Варна (СНИМКИ)

Бездомници превзеха подлезите във Варна (СНИМКИ)

Зеленски призова съюзниците да увеличат подкрепата си за Украйна

Зеленски призова съюзниците да увеличат подкрепата си за Украйна  МОСВ предприе спешен мониторинг на морските води заради танкера "Кайрос"

МОСВ предприе спешен мониторинг на морските води заради танкера "Кайрос"  Мъж е загинал след челен сблъсък между две коли на пътя Габрово - Севлиево

Мъж е загинал след челен сблъсък между две коли на пътя Габрово - Севлиево  Доставиха храна на борда на "Кайрос"

Доставиха храна на борда на "Кайрос"

Левски заби три на Спартак във Варна

Левски заби три на Спартак във Варна  Рома стъпи на криво в Сардиния

Рома стъпи на криво в Сардиния  Макс Верстапен: Годината беше като влакче на ужасите

Макс Верстапен: Годината беше като влакче на ужасите  Брайтън и Уест Хем поделиха точките

Брайтън и Уест Хем поделиха точките

Ландо Норис е новият шампион във Формула 1

Ландо Норис е новият шампион във Формула 1  Кризата във VW зачеркна два основни модела

Кризата във VW зачеркна два основни модела  Десетте ветерана на европейските пазари

Десетте ветерана на европейските пазари  Кои китайски марки ще изчезнат от Eвропа?

Кои китайски марки ще изчезнат от Eвропа?

продава, Тристаен апартамент, 100 m2 София, Дианабад, 330000 EUR

продава, Тристаен апартамент, 100 m2 София, Дианабад, 330000 EUR  продава, Мезонет, 134 m2 София, Борово, 275500 EUR

продава, Мезонет, 134 m2 София, Борово, 275500 EUR  продава, Магазин, 112 m2 София, Малинова Долина, 302400 EUR

продава, Магазин, 112 m2 София, Малинова Долина, 302400 EUR  продава, Двустаен апартамент, 71 m2 София, Младост 4, 242400 EUR

продава, Двустаен апартамент, 71 m2 София, Младост 4, 242400 EUR  продава, Тристаен апартамент, 71 m2 София, Младост 4, 242400 EUR

продава, Тристаен апартамент, 71 m2 София, Младост 4, 242400 EUR